Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) vừa có báo cáo sơ lược về hoạt động phát hành trái phiếu trong tháng 9/2020.

Theo đó, ở thị trường sơ cấp, trong tháng 9, Kho bạc Nhà nước đã tổ chức 22 phiên đấu thầu trái phiếu Chính phủ với tổng giá trị gọi thầu là 61.250 tỷ đồng, tăng 31.250 tỷ đồng so với tháng liền trước.

Tổng giá trị trúng thầu tăng 36.593 tỷ đồng. Trong đó, giá trị trái phiếu kỳ hạn 10 năm và 15 năm chiếm tới 80%. Tỷ lệ trúng thầu tăng lên mức 97%. Tỷ lệ đăng ký (khối lượng đặt thầu/gọi thầu) trong tháng đạt 350%. Lãi suất trúng thầu ở hầu hết các kỳ hạn đều tăng trong tháng 9.

Ở thị trường thứ cấp, tổng giá trị giao dịch thông thường (Outright) và mua bán lại (Repo) đối với trái phiếu Chính phủ, trái phiếu Chính phủ bảo lãnh và trái phiếu Chính quyền địa phương đạt 197,276 tỷ đồng, tăng 12% so với tháng 8.

Giá trị giao dịch thông thường (Outright) đạt 143.168 tỷ đồng, giảm 32.940 tỷ đồng so với tháng 8. Giá trị giao dịch Outright bình quân phiên đạt 6,818 tỷ đồng. Khối lượng giao dịch mua bán lại (Repo) giảm 17,8% so với tháng trước, xuống mức 54.108 tỷ đồng, giá trị giao dịch bình quân phiên đạt 2.459 tỷ đồng. Nhà đầu tư nước ngoài mua vào trái phiếu với giá trị mua ròng trong tháng đạt khoảng 1.176 tỷ đồng.

GIÁ TRỊ PHÁT HÀNH TRÁI PHIẾU DOANH NGHIỆP GIẢM 75%

Đáng chú ý nhất trong báo cáo này là ở thị trường trái phiếu doanh nghiệp. Cụ thể, tính đến ngày 08/10/2020, theo số liệu tổng hợp trên HNX, trong tháng 9, tổng giá trị trái phiếu doanh nghiệp được phát hành theo hình thức riêng lẻ là 10.905 tỷ đồng, bằng 1/4 so với tháng trước, tương đương giảm 75%, với 27 đợt phát hành của 14 doanh nghiệp.

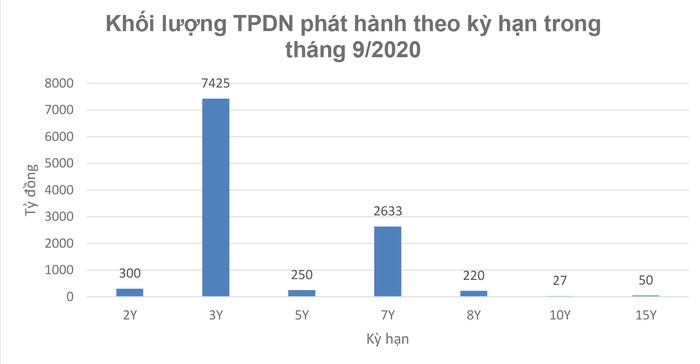

Kỳ hạn phát hành trải dài từ 2 năm đến 15 năm với kỳ hạn phát hành bình quân là 5,8 năm. Trái phiếu kỳ hạn 3 năm có giá trị phát hành lớn nhất, đạt 7.425 tỷ đồng, chiếm 68,1% tổng giá trị phát hành.

Khối lượng trại phiếu doanh nghiệp phát hành theo kỳ hạn trong tháng 9/2020. Nguồn VBMA.

Về cơ cấu thị trường trái phiếu phát hành theo loại hình doanh nghiệp, tổng giá trị phát hành của các Tổ chức tín dụng vẫn đứng đầu, đạt 8.490 tỷ đồng, chiếm 77.85% tổng giá trị phát hành trái phiếu. Tuy nhiên, con số này đã giảm so với tháng trước đó 42%.

Nhóm các công ty bất động sản phát hành trái phiếu nhiều thứ hai với tổng giá trị phát hành đạt mức 1.929,5 tỷ đồng, chiếm 17,69%.

Lũy kế 9 tháng đầu năm 2020, thị trường trái phiếu Việt Nam có 1.089 đợt phát hành của 175 doanh nghiệp với giá trị phát hành đạt 290.308 tỷ đồng với kỳ hạn phát hành bình quân là 4,0 năm. Các Tổ chức tín dụng là nhóm phát hành nhiều nhất với 78.486 tỷ đồng sau 9 tháng năm 2020.

Được biết, lượng phát hành trái phiếu doanh nghiệp giảm mạnh như trên chủ yếu liên quan đến luật chơi mới của thị trường được áp dụng từ ngày 1/9/2020.

Cụ thể, Nghị định số 81/2020/NĐ-CP đã nâng cao tiêu chuẩn, giới hạn về phát hành trái phiếu riêng lẻ nhằm hạn chế hoạt động phát hành quá mức để phân phối cho nhà đầu tư cá nhân; đồng thời tăng trách nhiệm của các tổ chức tư vấn, đại lý giam gia vào đợt phát hành. Đây là bước điều chỉnh được cho là cần thiết để đảm bảo thị trường trái phiếu doanh nghiệp hoạt động chuyên nghiệp, lành mạnh, trong đó, hướng đến mục tiêu tách bạch rõ hoạt động chào bán trái phiếu ra công chúng với hoạt động chào bán riêng lẻ.

Với quy định này, từ 1/9/2020, các doanh nghiệp phát hành trái phiếu phải đáp ứng, bao gồm dư nợ trái phiếu doanh nghiệp phát hành riêng lẻ tại thời điểm phát hành không vượt quá 5 lần vốn chủ sở hữu theo báo cáo tài chính gần nhất được cấp thẩm quyền phê duyệt; Mỗi đợt phát hành phải hoàn thành trong thời hạn 90 ngày, kể từ ngày công bố thông tin trước khi phát hành; Và đợt phát hành sau phải cách đợt phát hành trước 6 tháng. Doanh nghiệp phải ký hợp đồng tư vấn phát hành với tổ chức tư vấn hồ sơ phát hành...

VnEconomy

link nguồn: https://cafef.vn/co-luat-moi-cuoc-dua-phat-hanh-trai-phieu-doanh-nghiep-ha-nhiet-20201014150054709.chn