Vạn vật trong cuộc sống này đều có tính chu kỳ. Và tất cả chu kỳ đều có 4 mùa. Chu kỳ thời tiết hàng năm của chúng ta là ví dụ rõ ràng nhất: mùa xuân, mùa hạ, mùa thu và mùa đông.

Điều này giống như có 4 giai đoạn trong cuộc đời mỗi con người: tuổi trẻ (mùa xuân); tuổi trưởng thành (mùa hạ), trung niên (mùa thu) và nghỉ hưu (mùa đông). Tương ứng là 4 giai đoạn trong chu kỳ nền kinh tế: đổi mới, tăng trưởng, chấn chỉnh và bão hòa. Thi trường chứng khoán nó cũng ko phải ngoại lệ & cũng có tính chu kỳ.

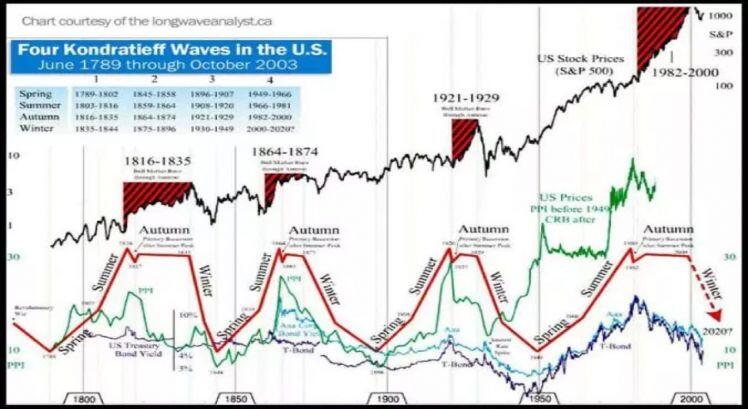

Nói về chu kỳ thì phải lấy thị trường Mỹ & SP500 ra so sánh vì có đủ thời gian đủ dài để ta nhìn nhận rỏ 1 chu kỳ diễn ra thế nào. Trải qua 300 năm, thị trường chứng khoán Mỹ trải qua các cung bậc xuân, hạ thu đông. Xuân, Hạ là khoảng thời gian hoàng kim của trader lẫn nhà đâu tư kiếm được tiền. Thu, Đông là khoảng thời gian dễ mất tiền nhất của NDT. Mùa Thu là giai đoạn chỉ số thường đi ngang trước khi đỗ đèo vào" Mùa đông lạnh lẽo".

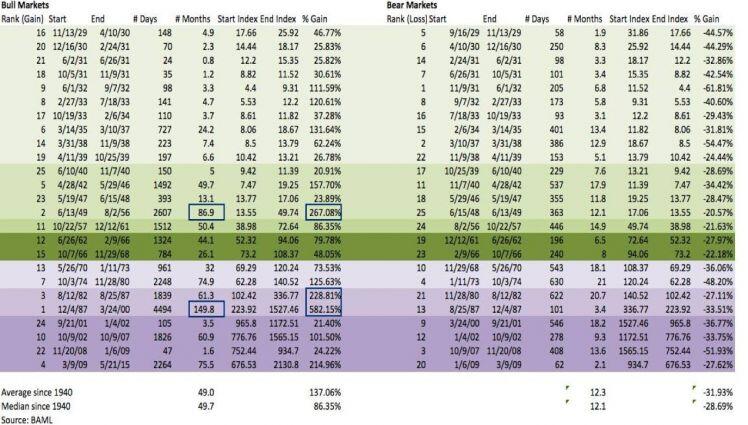

Còn nếu xét về thị trường con bò và con gấu có thông kê gần 100 năm trên thị trường Mỹ thì trung bình của thời gian con gấu chỉ diễn ra 12,3 tháng với mức giảm là 28,69%, còn thời gian của bò đến 49 tháng với mức LN trung bình là 86,35% mặc dù trong khoảng thời gian thông kế này kinh tế Mỹ xãy ra 2 cuộc đại khủng hoảng kinh tế rồi chiến tranh thế giới thứ 2, Vietnam war......

MÙA ĐÔNG CỦA TTCK VN

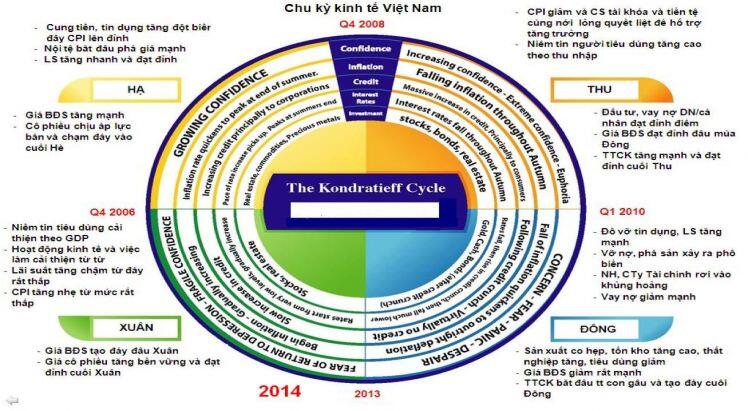

Xét từ khủng khoảng kinh tế năm 2008 đến nay, TTCK Việt Nam đã trai qua 2 giai đoạn của chu kỳ mùa đông. Đó là khoảng thời gian 2010-2012 & 2018-5/2020.

Hình 3 dưới đã được Việt Hoá và mô tả chu kỳ của TTCK từ bài viết của anh Lê Chí Phúc. Nếu so sánh 1 cách tương đối thì mua xuân của TTCK VN kéo dài gần 4 năm từ 2013 với đỉnh điểm thăng hoa vào năm 2017. Thi trường chuyển sang tiết thu với giá cổ phiếu đạt đỉnh vào tháng 3/2018. Và sau đó 2 năm dowtrend của chu kỳ mua đông với chỉ số giảm hơn 40% và tạo đáy vào tháng 3/2020. Và sau đó chúng ta có mùa xuân rồi hạ rực rở trong 2 năm qua. Bước vào đầu năm 2022 thi trường chuyển sang tiết thu với giá cổ phiếu đạt đỉnh tháng 3/2022 và sau đó thị trường đỗ đèo mọi trader và nhà đầu tư biết trong 2 tuần qua.

Đoạn cuối đây mình xin trích bài viết của anh Lê Chí Phúc ( ceo SGI) về mùa đông lạnh lẽo năm 2010-2012.

MUA ĐÔNG NĂM ẤY ( 2010-2012)

Giai đoạn này, kênh đầu tư trái phiếu lên ngôi. Bộ phận nguồn vốn của những ngân hàng nhạy bén đã thu lợi không nhỏ trong Q1 từ việc mua mạnh trái phiếu chính phủ hay trái phiếu doanh nghiệp. Mặc dù ở quy mô và biên độ lợi nhuận thấp hơn, nhưng nó gợi cho chúng ta nhớ lại giai đoạn Q3-Q4 2008, khi nền kinh tế Việt Nam cũng trải qua 1 mini Reflation.

Cuối giai đoạn Reflation này (Q3 2011 – Q2 2012) cũng là lúc giá cổ phiếu tạo đáy. Dòng tiền nhạy bén kích hoạt những con sóng đầu tiên đi lên thanh thoát khi thanh khoản chung kiệt quệ và áp lực bán còn hạn chế. TTCK Q1/2012 đã chứng kiến những con sóng như thế, đáy đã được tạo đầy bất ngờ!

Giai đoạn chính phủ VN thắt chặt chính sách tiền tệ ( từ 2010 đến cuối 2012), Market được đinh giá khá thấp với pe trượt xoay quanh (7-12). Tương ứng là yield bond 10 năm ở mức trên 10%.

1. Tăng vì tài sản rẻ.

Người mua lúc này chưa nhìn vào PE (đang bị méo bởi Earning xấu, thậm chí âm) mà nhìn vào giá trị tài sản theo PB thấp và chất lượng tài sản tốt. Giai đoạn này tương ứng từ tháng 2-6/2009, và từ tháng 1-5/2012. Hoạt động thâu tóm DN giai đoạn này diễn ra sôi động cũng vì điểm mấu chốt là tài sản giá rẻ. Giai đoạn này PB bình quân thị trường giao động trong biên độ 0.8x-1.3x, tương ứng với mức tăng 50-70% của index.

2. Tăng vì lợi nhuận cải thiện.

Giai đoạn này NĐT tìm mua các Cty có triển vọng tăng trưởng LN đột biến, và thị trường chuyển từ tìm mua PB rẻ sang PE rẻ (vì thực tế mặt bằng định giá PB đã quay về mức bình thường). Năm 2009 đằng sau các CP tăng 400-700% như DRC, BMP, VIS, HSG, NTL…là bức tranh EPS tăng tính bằng nhiều lần so với năm liền trước, khiến cho định giá PE trở nên rẻ ngay cả khi giá CP tạo đỉnh. PE của các CP nêu trên khi tạo đỉnh 10/2009 đều chưa vượt quá 10,x..

Đợt giảm 2022 này nhìn 1 cách tương đối có vẻ giống như 2018 với nền tảng vĩ mô tốt nhưng giữa chỉ số index và tăng trưởng EPS có correction ngược nhau ( tăng trưởng eps ở mức 2 con số nhưng VN index lại tăng trưởng âm). Năm 2022 sẽ là phiên bản tiếp theo của 2018?

Duy Trần

FB Trần Hoàng Duy