TPBank dồn dập phát hành trái phiếu và mua lại trái phiếu trước hạn

Cập nhật từ Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), Sở Giao dịch Chứng khoán Hà Nội (HNX) và Ủy ban Chứng khoán Nhà nước (SSC), trong tháng 9/2022, tổng giá trị trái phiếu được các doanh nghiệp mua lại trước hạn là 28.833 tỷ đồng, tăng 199% so với cùng kỳ năm trước.

Tính luỹ kế trong 9 tháng đầu năm 2022, tổng giá trị trái phiếu đã được các doanh nghiệp mua lại là 142.209 tỷ đồng, tăng 67% so với cùng kỳ năm 2021.

Trong đó đáng kể nhất phải kể đến nhóm Yamagata mua lại sớm 17 lô trái phiếu với giá trị hơn 4.500 tỷ đồng và Azura tất toán trước hạn hơn 7.300 tỷ đồng. Như vậy, trái chủ hai công ty này mua nhận lại trước gần 12.000 tỷ đồng, mặc dù đa phần trái phiếu đáo hạn đến tận năm 2027-2028.

Ngân hàng OCB hoàn tất mua lại trước hạn 2 lô trái phiếu lớn với tổng giá trị 2.000 tỷ đồng vào cuối tháng 9. Các ngân hàng khác như VIB tất toán sớm 2.000 tỷ đồng, SHB và ABBank mua lại 1.000 tỷ đồng.

Chuyên gia của FiinGroup nhận định hoạt động mua lại trước hạn vẫn diễn ra khá phổ biến, nhưng năm nay diễn ra sôi động hơn.

Đáng chú ý, trong khối ngân hàng thương mại, Ngân hàng TMCP Tiên Phong (TPBank, HOSE: TPB) TPBank cũng là một trong những nhà băng đang miệt mài mua lại trái phiếu trước hạn.

Theo thống kê của người viết, tính từ đầu năm 2022 đến nay, ngân hàng TPBank đã mua lại trước hạn 6 lô trái phiếu với tổng giá trị 5.650 tỷ đồng.

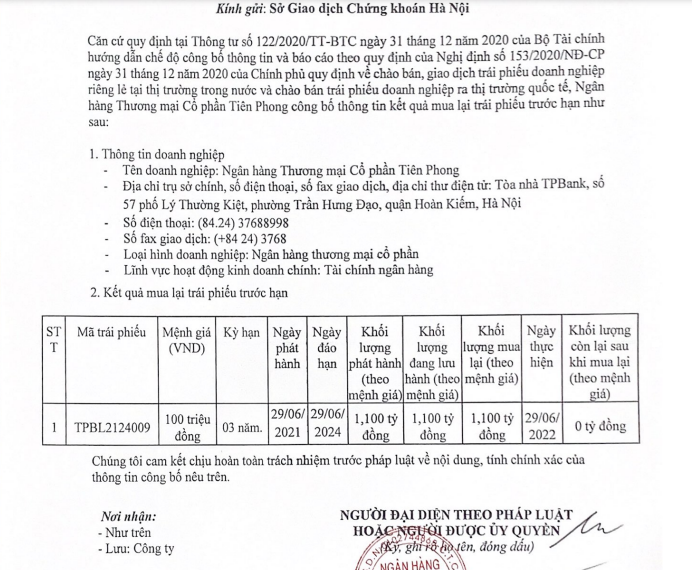

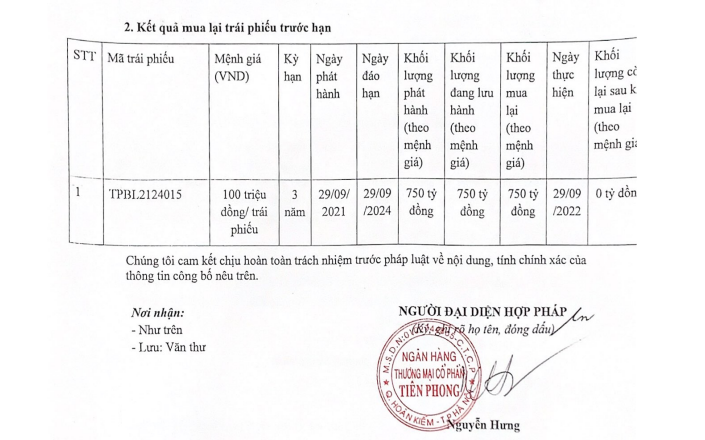

Cụ thể, ngày 29/9 vừa qua, TPBank đã mua lại toàn bộ 750 tỷ đồng trái phiếu trước hạn thuộc lô trái phiếu mã TPBL2124015 có kỳ hạn 3 năm, ngày phát hành là 29/9/2021, ngày đáo hạn ngày 29/9/2024.

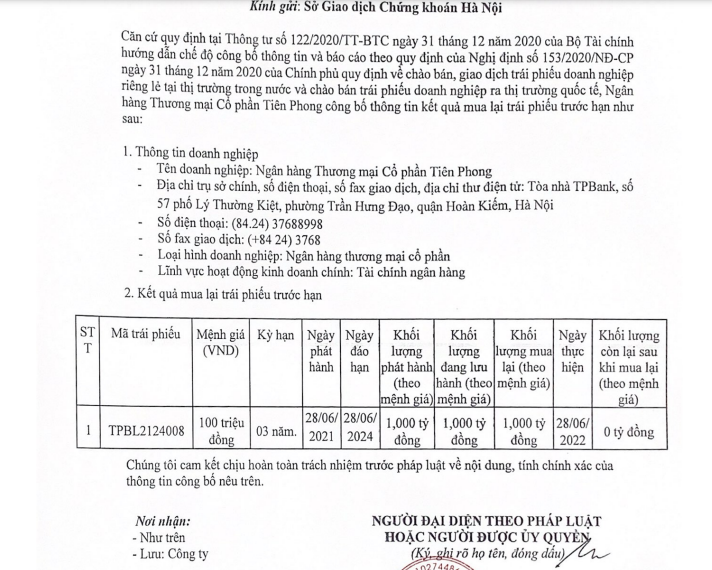

Ngày 28/6, nhà băng này cũng đã mua lại toàn bộ 1.000 tỷ đồng trái phiếu trước hạn có mã TPBL2124008 phát hành ngày 28/6/2021 và đáo hạn ngày 28/6/2024.

Ngày 29/6, lô trái phiếu mã TPBL2124009 phát hành ngày 29/6/2021 cũng đã được TPBank mua lại trước hạn toàn bộ với giá trị 1.100 tỷ đồng.

Ngày 23/6, TPBank cũng thông báo mua lại toàn bộ 1.000 tỷ đồng trái phiếu trước hạn mã TPBL2124007 phát hành ngày 23/6/2021, ngày đáo hạn 23/6/2024.

Trong tháng 5/2022, ngân hàng TPBank mua lại toàn bộ 1.000 tỷ đồng trái phiếu trước hạn mã TPBL2124001 ngày phát hành 5/5/2021 và đáo hạn ngày 5/5/2024.

Trước đó, lô trái phiếu mã TPBANKBOND_A4_160420_3Y_2 phát hành ngày 16/4/2020 cũng đã được TPBank mua lại toàn bộ trước hạn với giá trị 800 tỷ đồng.

|

|

|

| Kết quả mua lại trái phiếu trước hạn của TPBank (Nguồn: HNX)/https://kinhtexaydung.petrotimes.vn/ |

Các lô trái phiếu được TPBank mua lại trước hạn đều có kỳ hạn 3 năm, được phát hành với mục đích phát triển hoạt động kinh doanh của TPBank với lãi suất chủ yếu 3%/năm. Trái phiếu của TPBank là loại trái phiếu không chuyển đổi, không phải là nợ thứ cấp, không có đảm bảo bằng tài sản và không kèm theo chứng quyền.

Bên cạnh động thái mua lại trước hạn, TPBank cũng dồn dập phát hành trái phiếu. Từ đầu năm 2022 đến nay, nhà băng này đã phát hành thành công tổng cộng 10 lô trái phiếu có mã từ TPBL2225001 đến TPBL2225010 với tổng giá trị 6.399 tỷ đồng. Tất cả các lô trái phiếu này đều không công bố rõ thông tin về lãi suất, mục đích phát hành.

|

| Ngân hàng TPBank huy động thành công hơn 6.000 tỷ đồng trái phiếu từ đầu năm 2022 đến nay (nguồn: HNX) |

Thực tế, sau sự kiện hủy các lô trái phiếu của Tân Hoàng Minh, thị trường trái phiếu đang chứng kiến làn sóng mua lại trước hạn của các doanh nghiệp và ngân hàng.

Đáng nói, động thái mua lại trái phiếu trước hạn tại TPBank diễn ra trong bối cảnh Bộ Tài chính vừa công bố Nghị định 65/2022/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 153/2020/NĐ-CP liên quan đến trái phiếu doanh nghiệp, có hiệu lực từ ngày 16/9. Theo đó, doanh nghiệp phải mua lại trái phiếu doanh nghiệp trước hạn bắt buộc khi vi phạm phương án phát hành (trong đó có phương án sử dụng vốn) hoặc vi phạm pháp luật.

Hơn 32.800 tỷ đồng nghĩa vụ nợ tiềm ẩn - 'bom nổ chậm' ở ngân hàng TPBank

Ngoài trái phiếu, nợ ngoại bảng tiềm ẩn tại các ngân hàng cũng được ví như 'bom nổ chậm' và TPBank cũng không ngoại lệ.

Theo đó, theo báo cáo tài chính soát xét 6 tháng đầu năm 2022, tổng nợ xấu tại TPBank tính đến 30/6/2022 tăng 11% lên hơn 1.285 tỷ đồng, tương ứng tỷ lệ nợ xấu tăng nhẹ từ 0,81% hồi đầu năm lên 0,85%.

Trong đó, nợ có khả năng mất vốn tăng mạnh tới 50% chiếm 448,6 tỷ đồng, nợ nghi ngờ tăng 23% lên 430,5 tỷ đồng; riêng nhóm nợ dưới tiêu chuẩn lại giảm 20% xuống còn 406 tỷ đồng.

Thực tế, tỷ lệ nợ xấu tại ngân hàng chỉ phản ánh phần nợ xấu hiện rõ và được ghi nhận trong bảng cân đối kế toán. Vì vậy, nếu tính cả những phần nợ “tiềm ẩn” chưa được ghi nhận, thì tỷ lệ nợ xấu của ngân hàng TPBank chắc chắn sẽ có thay đổi. Đặc biệt, nếu phần nợ “tiềm ẩn” được ghi nhận vào nội bảng ít nhiều sẽ ảnh hưởng đến kết quả kinh doanh của nhà băng.

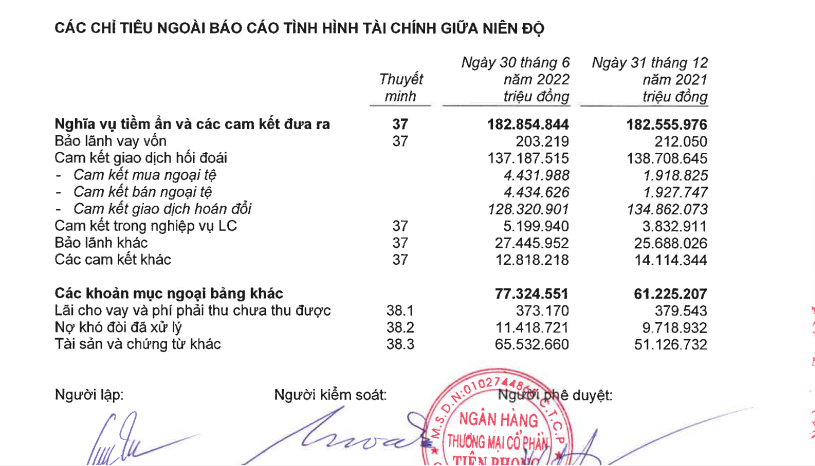

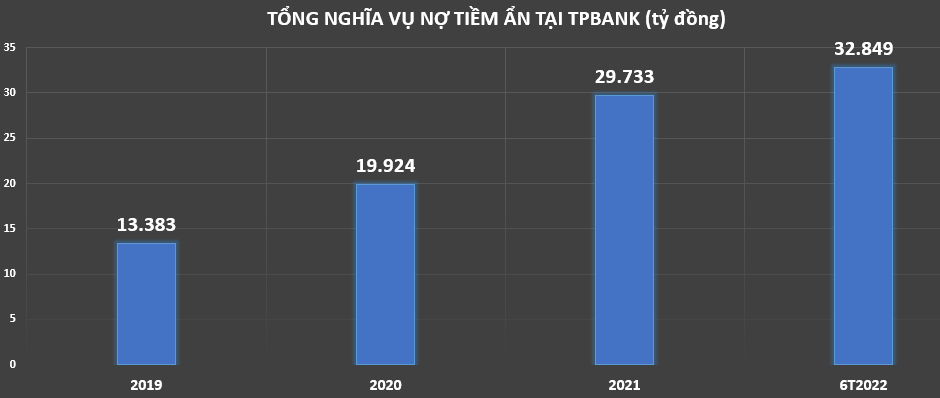

Tính đến 30/6/2022, nghĩa vụ nợ tiềm ẩn tại TPBank ghi nhận hơn 32.849 tỷ đồng, tăng thêm 3.116 tỷ đồng trong 6 tháng, tương đương tăng 10% so với đầu năm. Trong đó, bảo lãnh vay vốn giảm nhẹ 4% còn 203 tỷ đồng; cam kết trong nghiệp vụ L/C tăng 36% đạt gần 5.200 tỷ đồng; đặc biệt bảo lãnh khác chiếm áp đảo lên tới hơn 27.445 tỷ đồng, tăng 7% so với đầu năm.

Có vẻ như khả năng gặp rủi ro của TPBank là khá cao khi ‘Nợ tiềm ẩn/cho vay khách hàng’ chiếm đến 22%.

|

| Ngân hàng TPBank ‘sở hữu’ hơn 32.800 tỷ đồng nghĩa vụ nợ tiềm ẩn (Nguồn: báo cáo tài chính soát xét 6 tháng đầu năm 2022)/https://kinhtexaydung.petrotimes.vn/ |

|

Đối với các ngân hàng thương mại, các chỉ tiêu ngoại bảng trong báo cáo tài chính là các cam kết giao dịch hối đoái và nghĩa vụ nợ tiềm ẩn. Các cam kết giao dịch hối đoái chủ yếu là các hợp đồng phái sinh nên rủi ro thấp. Còn nghĩa vụ nợ tiềm ẩn bao gồm cam kết bảo lãnh vay vốn, cam kết trong nghiệp vụ L/C (bảo lãnh qua thư tín dụng) và cam kết trong bảo lãnh khác như thanh toán, thực hiện hợp đồng, dự thầu…

Trong đó, cam kết trong nghiệp vụ L/C nhìn chung có tính an toàn cao hơn so với các khoản bảo lãnh vay vốn hay các khoản bảo lãnh khác.

Mặc dù việc quản lý dư nợ cho vay hiện nay đã được đẩy mạnh kiểm soát, song rủi ro từ các nghĩa vụ nợ tiềm ẩn của nhóm ngân hàng thương mại vẫn còn là một dấu hỏi lớn.

Chẳng hạn như nghiệp vụ bảo lãnh thanh toán hay bảo lãnh thực hiện nghĩa vụ khác, hoàn cảnh kinh doanh khó khăn như hiện nay có thể đẩy nhiều doanh nghiệp đến việc vi phạm thỏa thuận. Lúc này ngân hàng sẽ phải đứng ra thực hiện nghĩa vụ với bên được bảo lãnh và các nghĩa vụ nợ tiềm ẩn sẽ trở thành nghĩa vụ nợ thực sự. Không những vậy, nguy cơ trở thành nợ xấu đối với các khoản nợ này cũng rất cao.

Một điểm đáng lưu ý thêm là các khoản cam kết ngoại bảng hiện vẫn phải trích lập dự phòng rủi ro theo quy định của Ngân hàng nhà nước. Tuy nhiên, thực tế bấy lâu nay cho thấy vì đây là khoản mục ngoại bảng nên thông tin chi tiết về bản chất và việc trích lập dự phòng chưa rõ ràng. Điều này càng khiến lo ngại tăng cao trong bối cảnh hiện nay là hoàn toàn có cơ sở.

Thực tế, đã có rất nhiều vụ kiện liên quan đến các cam kết bảo lãnh ngân hàng. Cách đây vài năm đã xảy ra vụ lùm xùm giữa SeABank và Công ty Tài chính Vinaconex - Viettel (VVF) về thương vụ bảo lãnh thanh toán trị giá 150 tỷ đồng cho CTCP Tập đoàn Vina Megastar đối với lượng trái phiếu công ty này bán cho VVF đã gây ra nhiều tranh cãi giữa các bên liên quan.

Nghĩa vụ nợ tiềm ẩn không được phản ánh trực tiếp trong bảng cân đối kế toán mà chỉ được ghi nhận ngoại bảng, do đó chưa được coi là nợ xấu. Tuy nhiên, rủi ro từ các nghĩa vụ nợ tiềm ẩn của nhóm ngân hàng thương mại luôn hiện hữu, nó như ‘quả bom’ nổ chậm. Chính vì vậy, khi đánh giá rủi ro của một ngân hàng cần xem xét thêm phần chỉ tiêu ngoại bảng.

|

Ngân hàng TMCP Tiên Phong (TPBank) vừa công bố kết quả kinh doanh 9 tháng năm 2022 với kết quả kinh doanh ấn tượng. Cụ thể, lợi nhuận trước thuế 9 tháng đầu năm đạt 5.926 tỷ đồng, tăng gần 35% so với cùng kỳ và thực hiện 72% kế hoạch lợi nhuận cả năm. Song mức tăng thu nhập từ lãi tín dụng của ngân hàng chậm lại, thay vào đó, gia tăng nguồn thu từ phí. Tổng thu nhập hoạt động của TPBank đạt 11.951 tỷ đồng, tăng 2.045 tỷ đồng, tương đương hơn 20% so với cùng kỳ. Đóng góp chính trong tổng thu nhập của ngân hàng là nguồn thu nhập từ lãi thuần với hơn 8.600 tỷ đồng, đạt mức tăng trưởng 20,62% so với cùng kỳ năm trước. Tính đến 30/9/2022, tổng tài sản của ngân hàng TPBank đạt hơn 317.000 tỷ đồng, đạt 90% kế hoạch mục tiêu. Tổng huy động của ngân hàng đạt trên 280.000 tỷ đồng, tăng 49.515 tỷ đồng so với thời điểm 30/9/2021. Dư nợ tín dụng đạt 178.902 tỷ đồng với sự đóng góp lớn từ phân khúc khách hàng cá nhân và khách hàng doanh nghiệp vừa và nhỏ. Tỷ lệ an toàn vốn theo Basel III (CAR) tại thời điểm 30/6/2022 đạt 12,25% và tỷ lệ cho vay trên tiền gửi của khách hàng (LDR) tính đến hết tháng 9 đạt 60,91%. Tỷ lệ nợ xấu được kiểm soát tốt ở mức dưới 1%. |