Chuyện nhầm… toàn cầu

Thanh toán điện tử ngày nay dù hiện đại tới đâu cũng không thể loại bỏ sai số để đi đến chính xác tuyệt đối. Xác suất chuyển nhầm tiền vào tài khoản của một người xa lạ nào đó, đã và đang diễn ra ở cả ngân hàng quốc tế lẫn Việt Nam.

Chuyển nhầm tiền trong giao dịch ngân hàng xảy ra không hề hy hữu, đặc biệt khi thương mại điện tử phát triển và các phương thức thanh toán điện tử lên ngôi trong mùa COVID-19 (ảnh minh họa)

Citibank những ngày mùa dịch đang căng ở nước Mỹ, chỉ vì "lỗi đánh máy", đã chuyển nhầm số tiền lên tới 900 triệu USD cho một tài khoản. Theo thông tin được biết sau khi giao dịch sai xảy ra, Citibank mới chỉ nhận lại được 500 triệu USD và có thông tin cho rằng chủ tài khoản nhận được số tiền trên đã không muốn phải hoàn trả toàn bộ số tiền "khủng" vốn không phải của họ, khiến ngân hàng này phải viện tới tòa án.

Một ngân hàng quốc tế có tính toàn cầu như Citibank còn có nhầm lẫn, thì chuyển tiền nhầm trong hệ thống ngân hàng Việt Nam không thể nói là tuyệt đối luôn chính xác. Năm 2019, một ngân hàng TMCP đã phải chật vật xử lý sự cố chuyển tiền nhầm vào tài khoản một doanh nghiệp FDI tại Việt Nam. Tương tự, nhiều đối tượng nhận được khoản tiền không nhỏ do chuyển nhầm đã lặng lẽ rút từ ATM để tiêu pha, tẩu tán số tiền, khiến công an phải vào cuộc.

Với những người có hiểu biết chút ít pháp lý, thông thường họ sẽ không tiêu hay giữ không trả khoản tiền không phải của mình. Chưa bàn tới đạo đức thì theo quy định pháp luật, nếu nhận tiền được chuyển nhầm mà không hoàn trả tiền, người chủ tài khoản có thể bị phán tội danh từ chiếm hữu đến chiếm đoạt tài sản của người khác. Nhẹ thì bị phạt hành chính, phạt tiền, nặng thì có thể bị truy cứu trách nhiệm hình sự.

Dù vậy trong thực tế, những trường hợp mà lỗi gây ra giao dịch nhầm thuộc phía ngân hàng có lỗi hệ thống, lỗi đánh máy, lỗi nhân viên…, và với khoản tiền lớn, thì phương án xử lý được ngân hàng chủ động thực thi và có kết quả "rốt ráo" tích cực hơn. Đối với những khoản tiền nhỏ, lỗi thuộc về người chuyển nhầm, thì không phải lúc nào người chuyển cũng có thể đòi lại tiền.

Khóc cười với "nhầm"

Năm 2018, người viết có một khoản tiền chuyển từ tài khoản Vietcombank đến SHB, tuy nhiên lại có sai sót trong ghi số tài khoản người nhận nên phía nhận thông báo tiền không vào tài khoản. Ngay lập tức người viết báo Vietcombank và được ngân hàng yêu cầu viết phiếu, đề xuất hoàn trả để có cơ sở gửi phiếu yêu cầu rà soát đến ngân hàng bên mở tài khoản nhận. Rất may số tài khoản ghi sai sót không trùng với số tài khoản chính xác của bất kỳ khách hàng, và SHB đã tạm phong tỏa hoặc giữ lại khoản tiền này trong khoảng 1 tuần, sau đó hoàn trả về hệ thống Vietcombank.

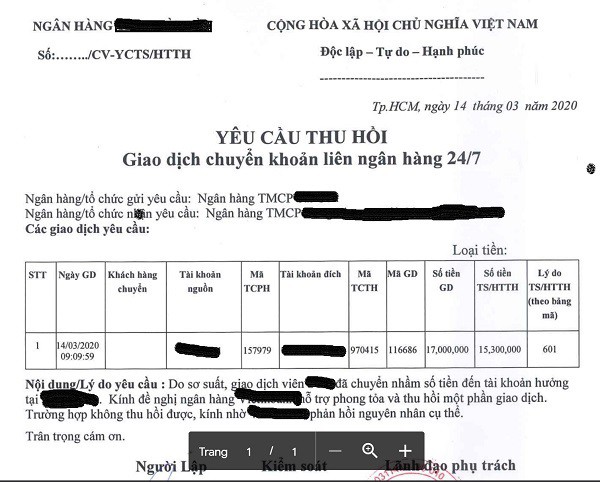

Một yêu cầu thu hồi giao dịch chuyển khoản từ một ngân hàng với một ngân hàng khác (nguồn: Tư liệu NV)

Trường hợp ghi lệnh chuyển tiền sai tài khoản mà số sai lại không trùng ai, là một may mắn của người gửi. Bởi không ít người chuyển ghi sai mà lại vào một tài khoản đúng đã được cấp trong hệ thống ngân hàng nhận, thì lệnh chuyển một khi thành công, tiền đi, người gửi dễ bị mất tiền hơn. Trong trường hợp này, nếu bên gửi kịp báo ngân hàng hủy/ thu hồi lệnh, hoặc báo ngân hàng bên mở tài khoản rà soát và phong tỏa ngay, thì khoản tiền còn được giữ lại. Nếu tiền đã được rút ra và chủ toàn khoản bên nhận không hợp tác, các thủ tục rắc rối hơn nữa có thể xảy ra.

Tại group kín bán hàng thương hiệu xách tay trên Facebook, một người mua hàng chuyển tiền sai cho một tài khoản 5 triệu đồng, đã lên status cầu cứu "cư dân" group chỉ cách làm sao để có thể đòi lại tiền từ bên nhận. Chị này đã gọi điện đến ngân hàng nhờ được hỗ trợ và cung cấp thông tin chủ tài khoản để tiện liên lạc. Sau đó, ngân hàng đã từ chối cung cấp thông tin cá nhân của khách hàng theo đúng quy định bảo mật thông tin khách hàng và số tiền lại không lớn để chị đến ngân hàng yêu cầu được hỗ trợ sâu hơn.

Một ngân hàng TMCP khác có suất đầu tư core banking thuộc top đầu ở Việt Nam được cung cấp bởi một thương hiệu công nghệ top 5 toàn cầu, cũng từng dính trường hợp khách hàng khiếu nại do… hệ thống internet banking của họ "quá nhanh quá nguy hiểm", nên chủ tài khoản đã chuyển nhầm tiền vào tài khoản một người lạ với giao dịch thành trong... tích tắc. Nhận khiếu nại, phía ngân hàng này rà soát và xác minh tiền đã vào tài khoản của một chủ tài khoản cùng hệ thống nhà băng này, mở tại PGD ở một tỉnh miền Trung. Nhờ đó, lập tức kịp thời phong tỏa tài khoản nhận. Song chính nhà băng này lại cũng không thể có thêm phương án xử lý nào khác khi: Gọi cho chủ tài khoản bên nhận - điện thoại tắt; người gửi lại không chịu ra mặt viết đơn yêu cầu khoản tiền do chính họ xác nhận lệnh chuyển (!)

Mới đây, trên mạng xã hội lại xuất hiện chia sẻ của một người về việc vừa nhận được một khoản mấy chục triệu đồng kèm theo nội dung gửi tiền là "chị H cho vay" qua tài khoản ngân hàng. Facebooker này cho biết đã khá tỉnh táo lập tức đến thông báo với ngân hàng nơi mình đăng ký mở tài khoản về khoản tiền "trên trời rơi xuống" nhằm tránh hậu họa có thể xảy đến về sau. Vị này cho rằng nếu tiêu hết tiền hoặc không báo cơ quan trung gian cung cấp dịch vụ tài chính, sau một thời gian, rất lo sẽ xảy ra chuyện bị "xã hội đen" đến quấy phá căn cứ trên khoản tiền có nội dung "cho vay" để khẳng định đây là khoản tiền vay và bị bắt trả lãi suất cắt cổ. Tuy chưa xác minh được trường hợp này có phải là một kiểu lừa biến tướng mới hay không, song với tình trạng lừa đảo qua mạng để chiếm đoạt tài khoản, trục lợi tài chính… bằng vô vàn chiêu thức tinh vi mà cơ quan chức năng liên tiếp cảnh báo, một chuyên gia tài chính cho rằng không loại trừ phương thức "thả con săn sắt bắt con cá rô" – đối tượng chấp nhận "gửi nhầm" một khoản tiền có giá trị cho người nhận với các ý đồ tiếp sau- là có thực.

Các nguyên tắc ứng xử cần "thuộc lòng"

Nhìn chung, các chuyên gia cho rằng, trong thời đại thanh toán điện tử, sự nhanh lẹ, tiện lợi, siêu tốc qua Internet Banking, Mobile Banking, các app ngân hàng số, hay các ví điện tử... là không thể phủ nhận. Song để hoàn thiện bảo mật, an toàn, tránh bị chiếm đoạt tài khoản, lợi dụng các trường hợp bị lộ thông tin cá nhân nhằm mục đích lừa đảo, chuyên gia khuyến nghị người dùng nói chung khi sử dụng các phương thức thanh toán điện tử , tiến đến là thanh toán số, cần ưu tiên xác thực danh tính của mình (KYC) tại tài khoản được đăng ký, qua đó đảm bảo chính danh.

Khi thực hiện giao dịch chuyển tiền cho bất kỳ thanh toán trên phương thức dịch vụ/ thiết bị điện tử nào, luôn lưu ý không bỏ qua khuyến nghị chung của các tổ chức trung gian thanh toán về việc đọc kỹ thông tin số tiền và tài khoản người nhận trước khi chấp nhận. Đây là nguyên tắc quan trọng mà bất kỳ ai giao dịch chuyển tiền cũng phải thuộc lòng.

Trong trường hợp bạn là người chuyển nhầm tiền, ngay khi phát hiện chuyển nhầm, lập tức báo đến ngân hàng/ đơn vị cung cấp dịch vụ thanh toán để hủy, thu hồi lệnh. Nếu không kịp, vẫn báo ngân hàng/ đơn vị cung cấp dịch vụ để được tư vấn hỗ trợ các bước tiếp theo. Trong trường hợp bất khả kháng, đừng ngại nhờ cậy đến cơ quan pháp luật và đừng sợ "đáo tụng đình" nếu bắt buộc phải đi đến bước khởi kiện để nhận lại tiền chuyển nhầm.

Ở phía người nhận, nếu nhận được khoản tiền lạ như "trên trời rơi xuống", đừng nghĩ đó là tài sản của mình mà hãy lập tức báo ngay ngân hàng nơi mình giao dịch mở tài khoản.

Lưu ý không chuyển trả lại tiền trực tiếp cho người chuyển nhầm trong trường hợp họ có số liên lạc của bạn và chủ động liên lạc với bạn. Cẩn tắc vô áy náy trong tình huống này không thừa.

Ngay cả khi bạn muốn hoàn trả tiền từ ai đó chuyển nhầm, cũng nên nhớ nguyên tắc: Chỉ thực hiện hoàn trả tiền qua trung gian thanh toán, ngân hàng và có xác nhận; lưu trữ đầy đủ mọi giấy tờ hoặc văn bản điện tử từ trung gian này cung cấp bao gồm: Đề nghị hoàn lại tiền do giao dịch chuyển nhầm vào tài khoản + xác nhận chủ tài khoản đã chuyển hoàn lại tiền giao dịch nhầm.