Kết thúc năm 2020, nhiều ngân hàng thương mại gây bất ngờ khi có thể kéo tỷ lệ nợ xấu xuống dưới 1%, nợ tái cơ cấu cũng giảm mạnh. Sang năm 2021, mặc dù xử lý nợ xấu vẫn là một vấn đề trọng tâm cần xử lý nhưng với bước đệm của năm trước, các ngân hàng hoàn toàn có quyền thêm kỳ vọng cho mức lợi nhuận khủng.

NỢ TÁI CƠ CẤU VÀ NỢ XẤU CÙNG GIẢM

Năm 2020, Ngân hàng Nhà nước đã ban hành Thông tư 01 nhằm cho phép các tổ chức tín dụng có thể cơ cấu lại thời hạn trả nợ cho khách hàng chịu ảnh hưởng bởi dịch Covid-19. Đây được xem là chính sách hỗ trợ cho cả về phía nền kinh tế và cả ngành ngân hàng, nơi trung chuyển vốn của nền kinh tế.

Số liệu mới nhất từ cơ quan này cho biết, tính đến hết năm 2020, các tổ chức tín dụng đã cơ cấu lại thời hạn trả nợ khoảng 355.000 tỷ đồng dư nợ. Con số này không tăng nhiều so với mức 321.000 tỷ đồng ở cuối tháng 9/2020.

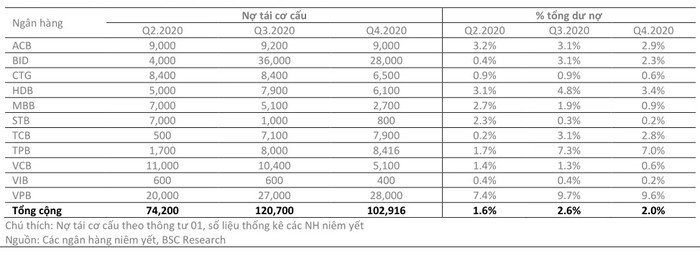

Trong khi đó, tại báo cáo triển vọng ngành ngân hàng năm 2021 của Công ty Chứng khoán BIDV (BSC), ở nhóm các ngân hàng niêm yết, dư nợ tái cơ cấu theo Thông tư 01 bắt đầu giảm trong quý 4/2020.

Cụ thể, tỷ lệ nợ tái cơ cấu trên tổng dư nợ tại một số ngân hàng niêm yết đã giảm từ 2,6% (quý 3/2020) xuống còn 2% (quý 4/2020).

Dư nợ tái cơ cấu tại một số ngân hàng niêm yết. Nguồn: BSC.

Theo BSC, kết quả này có được là nhờ sự hồi phục mạnh mẽ của nền kinh tế Việt Nam trong nửa cuối năm 2020, giúp các khoản nợ trong diện tái cơ cấu bắt đầu quay trở lại hoạt động sản xuất kinh doanh, từ đó không cần tái cơ cấu. Thậm chí, các khoản nợ tái cơ cấu đã trả được nợ và không còn nằm trong diện tái cơ cấu.

Như vậy, các khoản nợ tái cơ cấu không còn là vấn đề lớn đối với các tổ chức tín dụng trong năm 2021. Tức nguy cơ nợ xấu tăng đột biến cũng giảm bớt.

Mặt khác, ngành ngân hàng đang tích cực xử lý nợ xấu nội bảng. Đặc biệt, có ngân hàng còn gây bất ngờ khi kéo mạnh tỷ lệ nợ xấu xuống dưới 1%.

Trong đó, đến cuối năm 2020, nợ xuất của Vietcombank ở mức 5.229 tỷ đồng, giảm hơn 50% so với cuối tháng 9 và giảm 10% so với đầu năm, tỷ lệ nợ xấu chỉ còn 0,6% trên tổng dư nợ.

Tương tự, Vietinbank cũng đạt kết quả rất khả quan khi đưa tỷ lệ nợ xấu trên tổng dư nợ cho vay chỉ còn 0,94%, giảm mạnh so với mức 1,87% ở thời điểm cuối quý 3/2020 và cũng thấp hơn mức 1,16% cuối năm 2019.

Techcombank còn gây bất ngờ lớn hơn khi đưa tỷ lệ nợ xấu của mình xuống mức 0,5%, thấp hơn mức 0,6% cuối tháng 9/2020 và 1,3% của năm 2019.

Ở một diễn biến khác cũng liên quan đến nợ xấu, hiện tại hầu hết các ngân hàng hiện nay đã xử lý xong nợ VAMC trước hạn.

Các khoản nợ VAMC lớn nhất đang thuộc về Sacombank với 26.700 tỷ đồng; SHB với 4.300 tỷ đồng và Eximbank với 1.200 tỷ đồng. Tuy nhiên, các ngân hàng này đều đã có kế hoạch để xử lý xong nợ VAMC.

MỤC TIÊU LỢI NHUẬN KHỦNG

Quay lại với bản báo cáo của BSC, công ty này cho rằng, đẩy mạnh cho vay SME và các ngân là bước đi của nhiều ngân hàng, tăng trưởng tín dụng toàn ngành sẽ đạt mức 14% trong năm 2021.

Con số này được dựa trên ba yếu tố gồm nền kinh tế hồi phục, các doanh nghiệp quay trở lại sản xuất kinh doanh; mặt bằng lãi suất thấp hỗ trợ tăng trưởng kinh tế; đẩy mạnh đầu tư công kích thích giải ngân cho vay vào các dự án về xây dựng cầu đường.

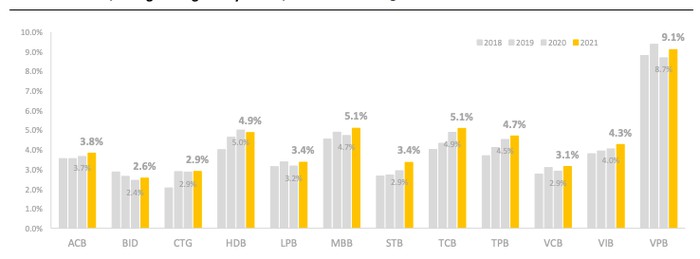

Đó là về lượng, còn về chất, đến cuối năm 2020, tỷ trọng CASA toàn ngành đã cải thiện lên mức gần 18% và được kỳ vọng tiếp tục tăng trong thời gian tới khi thêm nhiều ngân hàng tham gia chạy đua gia tăng nguồn vốn giá rẻ bằng chiến lược tập trung giảm chi phí giao dịch và chuyển khoản.

NIM một số ngân hàng niêm yết và dự báo của BSC trong năm 2021.

Theo đó, BSC dự báo, thu nhập lãi thuần toàn ngành ngân hàng sẽ tăng trưởng ở mức 17,8%. Bên cạnh đó, thu nhập ngoài lãi sẽ tăng khoảng 10,4% so với năm trước đó nhờ thu nhập thuần từ phí phục hồi, các khoản lợi nhuận bất thường (phân phối bảo hiểm; thoái vốn và bán một phần công ty con, công ty liên kết…) tiếp tục chảy về.

Thông thường, khoản ăn mòn lớn nhất của lợi nhuận ngân hàng ngoài chi phí hoạt động thì là chi phí dự phòng rủi ro. Tuy nhiên, như đã nói bên trên, nợ tái cơ cấu và nợ xấu đang có xu hưởng giảm nhanh nên áp lực trích lập dự phòng rủi ro sẽ giảm đi đáng kể.

Với các khoản thu nhập đều dự kiến tăng và áp lực trích lập được giảm, BSC cho rằng, trong năm 2021, lợi nhuận trước thuế toàn ngành ngân hàng sẽ tăng 28,4% so với cùng kỳ năm trước.

Cùng quan điểm, ông Nguyễn Duy Phương, chuyên viên phân tích cao cấp của Công ty Chứng khoán Bản Việt (VCSC) đánh giá, nợ xấu của ngân hàng hiện không phải là điều quá lo ngại bởi các ngân hàng đã tăng trích lập dự phòng rủi ro trong năm trước. “Khi nợ xấu được xử lý thì còn được hoàn nhập dự phòng, lợi nhuận năm 2021 của ngân hàng sẽ tích cực hơn năm 2020”, ông Phương nhấn mạnh.

Thực tế cũng cho thấy, nhiều ngân hàng đang công bố tài liệu họp đại hội cổ đông thường niên 2021 với mục tiêu lợi nhuận khủng.

Cụ thể, Vietcombank cho biết, ngân hàng đặt mục tiêu lợi nhuận trước thuế đạt 25.200 tỷ đồng, tăng 12% so với thực hiện năm 2020. Hay như tại VietinBank, ngân hàng này đặt mục tiêu tăng trưởng lợi nhuận từ 10-20%.

Tương tự, các ngân hàng khối thương mại cổ phần cũng đặt ra nhiều kỳ vọng về chỉ tiêu lợi nhuận trong năm 2021. Chẳng hạn như VIB, ngân hàng dự kiến lợi nhuận trước thuế sẽ đạt 7.500 tỷ đồng, tăng 29% so với số thực thu năm 2020 vừa qua.

Nhìn chung, các ngân hàng rất tự tin vào lợi nhuận năm 2021. Mức tăng trưởng lợi nhuận trước thuế hầu như đều trên 10%.

Vneconomy

Link nguồn: https://cafef.vn/nhe-ganh-no-xau-ngan-hang-them-ky-vong-cho-loi-nhuan-2021-20210302082210964.chn