Theo báo cáo của Chứng khoán KB (KBSV), thanh khoản dư thừa khiến lãi suất liên ngân hàng và lợi suất trái phiếu kho bạc xuống thấp nhất trong nhiều năm qua.

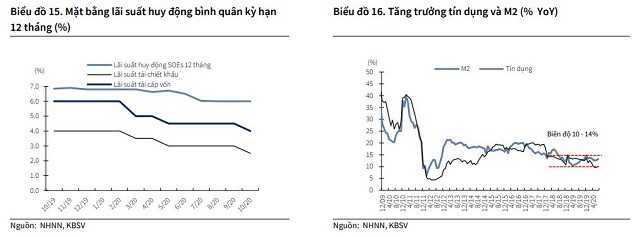

Thanh khoản hệ thống trong 9 tháng đầu năm 2020 dồi dào, với mức chênh lệch phần tăng thêm M2 và tín dụng luôn duy trì ở mức cao. Diễn biến này chủ yếu là do dịch bệnh khiến cầu tín dụng yếu đi rõ rệt do các doanh nghiệp đang gặp nhiều khó khăn, phải thu hẹp hoạt động sản xuất kinh doanh.

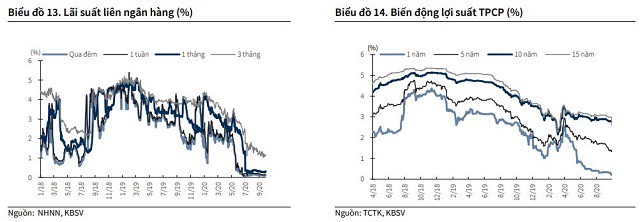

Tăng trưởng tín dụng đến 22/9 chỉ đạt 5,12% so với đầu năm, thấp hơn nhiều so với mức 8,51% cùng kỳ năm 2019 và Ngân hàng Nhà nước (NHNN) thực hiện nghiệp vụ mua ngoại tệ bổ sung dự trữ ngoại hối với ước tính đạt gần 10 tỷ USD, tương đương với bơm ra thị trường hơn 23.000 tỷ đồng. Thanh khoản dư thừa đã khiến lãi suất liên ngân hàng và suất trái phiếu Chính phủ (TPCP) duy trì ở mức thấp trong vòng từ tháng 5/2020.

Để đối phó với dịch Covid-19 và kích cầu tín dụng, NHNN đã quyết định hạ lãi suất điều hành 3 lần liên tiếp vào tháng 3 và tháng 5 và 10 với tổng mức giảm là 150 điểm cơ bản đối với lãi suất tái cấp vốn, cũng như hạ trần lãi suất huy động dưới 6 tháng từ 80-100 điểm cơ bản. Bên cạnh đó, NHNN hoãn siết tỷ lệ vốn ngắn hạn cho vay trung và dài hạn thêm 1 năm để cho các ngân hàng không bị chịu áp lực cơ cấu lại nguồn vốn trong bối cảnh các ngân hàng thương mại (NHTM) đã phải hỗ trợ doanh nghiệp gặp khó khăn về mặt thanh khoản, thông qua việc giảm lãi suất cho vay, giãn nợ và cơ cấu lại nợ.

Xét về tổng thể, các chính sách tiền tệ nhằm đối phó với dịch Covid-19 của NHNN chủ yếu sử dụng nguồn lực từ các NHTM, do vậy mức tác động đến cung tiền là không quá lớn (so với các công cụ bơm tiền trực tiếp thông qua việc mua trái phiếu của các NHTW khác).

Theo KBSV, trên thực tế, mặt bằng lãi suất huy động đã liên tục giảm mạnh từ sau lần cắt lãi suất điều hành vào tháng 5/2020. Lãi suất huy động ở mức thấp và trong xu hướng giảm xuất phát từ hai nguyên nhân. Thứ nhất, thanh khoản hệ thống duy trì ở trạng thái dư thừa khi mà nguồn cung dồi dào (NHNN mua vào ngoại tệ, huy động vốn 9 tháng tăng khá ở mức 7,7%), trong khi phía cầu chưa có nhiều tín hiệu khởi sắc (tín dụng 9 tháng chỉ tăng 5,12%). Thứ hai, áp lực giảm lãi suất huy động để duy trì tỷ lệ NIM phù hợp trong bối cảnh các ngân hàng phải cắt giảm lãi suất cho vay nhằm hỗ trợ khách hàng bị ảnh hưởng trong dịch Covid-19.

Tăng trưởng tín dụng quanh 8-10% trong 2020

KBSV kỳ vọng tăng trưởng tín dụng sẽ phục hồi trong quý IV năm 2020 khi quan sát các chỉ số chỉ báo như IIP, PMI cho thấy hoạt động sản xuất đang dần phục hồi, cũng như mặt bằng lãi suất cho vay đang ở mức thấp nhờ định hướng chính sách của NHNN. Dù vậy, nhu cầu tín dụng của nền kinh tế sẽ khó có thể phục hồi về trạng thái bình thường như trước khi dịch diễn ra và KBSV tiếp tục hạ dự báo tăng trưởng tín dụng trong năm nay xuống quanh mức 8-10% (so với dự báo 10% đưa ra trước đó).

Lãi suy huy động được kỳ vọng sẽ tiếp tục xu hướng giảm sau lần hạ lãi suất điều hành lần này, tuy nhiên tốc độ sẽ không rõ rệt như trước đó do mặt bằng hiện đã duy trì ở mức thấp.

|

Đến thời điểm hiện tại, mặt bằng lãi suất huy động đã giảm tổng cộng 50- 200 điểm cơ bản ở tất cả các kỳ hạn so với đầu năm nay. Lãi suất tiền gửi kỳ hạn dưới 6 tháng hiện phổ biến ở mức 2,5%- 4%/năm, đã thấp hơn khá nhiều mức trần mới 4%/năm của NHNN, do vậy dư địa lãi suất kỳ hạn dưới 6 tháng để tiếp tục giảm mạnh sẽ không còn nhiều.

Xu hướng giảm cũng rõ rệt hơn ở lãi suất huy động trung và dài hạn trong vòng 3 tháng qua, với mặt bằng lãi suất huy động kỳ hạn hơn 12 tháng hiện phổ biến ở 6-7%. Dù kỳ vọng tăng trưởng tín dụng sẽ hồi phục trở lại phần nào trong 3 tháng cuối năm, CTCK kỳ vọng mặt bằng lãi suất huy động trung và dài hạn vẫn sẽ có xu hướng giảm 10-20 điểm cơ bản.

NDH