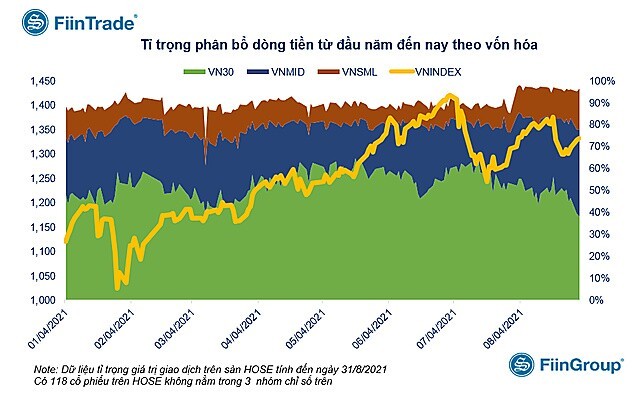

Thời gian gần đây, dòng tiền trên thị trường chứng khoán Việt Nam chuyển hướng tập trung mạnh vào nhóm cổ phiếu nhóm cổ phiếu vốn hóa trung bình và nhỏ (VNMID và VNSML). Phiên 31/8, theo dữ liệu từ FiinTrade, lần đầu tiên giá trị giao dịch của nhóm cổ phiếu VNMidcap vượt nhóm VN30 trong năm 2021.

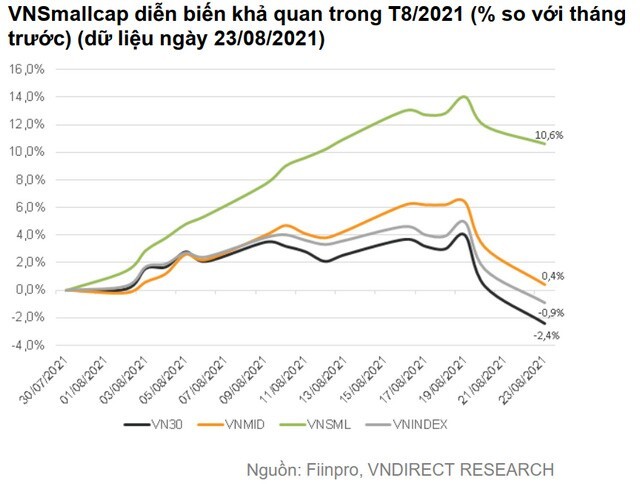

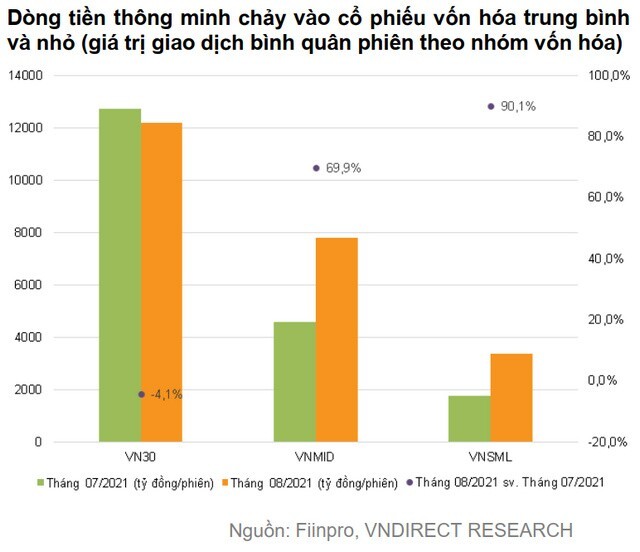

Theo báo cáo chiến lược tháng 9 của Chứng khoán VNDirect, dòng tiền thông minh đổ vào nhóm cổ phiếu vốn hóa vừa và nhỏ trong tháng 8. Thanh khoản của VNSML tăng trên 92,3% so với tháng trước, đưa VNSML-Index tăng tới 16,5% trong tháng 8. Thanh khoản của VNMID tăng 68,1% so với tháng trước, giúp VNMID-Index tăng 5,7%. Mặt khác, dòng tiền có xu hướng rút khỏi nhóm VN30 (đại diện cho cho các mã vốn hóa lớn) với thanh khoản hàng ngày giảm khoảng 4% so với tháng trước, kéo theo chỉ số VN-30 giảm nhẹ 1,3%.

Theo ông Đinh Quang Hinh, Trưởng Bộ phận Kinh tế vĩ mô & Chiến lược thị trường, Khối Phân tích Chứng khoán VNDirect, có nhiều nguyên nhân khiến dòng tiền chảy sang nhóm cổ phiếu vừa và nhỏ. Thứ nhất, đó là do bối cảnh của thị trường hiện tại. Thông thường, trong những giai đoạn thị trường trong xu hướng tăng rõ rệt, dòng tiền lớn sẽ có xu hướng lựa chọn nhóm cổ phiếu vốn hóa lớn. Đây là nhóm cổ phiếu của các doanh nghiệp đầu ngành, có vai trò dẫn dắt đà tăng của thị trường, chỉ số và có thanh khoản cao, đủ sức hấp thụ dòng tiền lớn. Tuy vậy, trong những giai đoạn thị trường đi ngang, không rõ xu hướng như thời điểm vừa qua, cơ hội để tìm kiếm lợi nhuận trong nhóm cổ phiếu vốn hóa lớn đã không còn “dễ dàng” như giai đoạn trước đó, do vậy dòng tiền thông minh phải tìm đến những cơ hội khác tại nhóm cổ phiếu vừa và nhỏ, hay còn gọi là “thị trường ngách”.

Thứ hai, định giá của nhóm cổ phiếu vốn hóa vừa và nhỏ, đặc biệt là nhóm cổ phiếu vốn hóa nhỏ đã trở nên hấp dẫn hơn rất nhiều. P/E của chỉ số VNSML Index hiện ở mức 11,4 lần, thấp hơn đáng kể so với thời điểm cuối quý I ở mức 15,7 lần, trong khi P/E của chỉ số VNMID Index hiện ở mức 14,1 lần, giảm mạnh so với mức 19,2 lần tại cuối quý I. Việc P/E của nhóm VNSML và VNMID giảm trong thời gian qua chủ yếu đến từ việc kết quả kinh doanh phục hồi tích cực trong nửa đầu năm 2021, kéo mặt bằng định giá giảm. Chỉ số P/E hiện tại của nhóm VNSML và VNMID Index thấp hơn tương đối so với P/E nhóm VN30 hiện ở mức 16 lần, tạo nên sức hấp dẫn cho nhóm cổ phiếu này.

Với hai nguyên nhân chính kể trên, chuyên gia đến từ VNDirect cho rằng việc dòng tiền thông minh chuyển sang nhóm cổ phiếu vừa và nhỏ là có thể hiểu được và phù hợp với bối cảnh thị trường hiện tại.

Tuy nhiên, theo quan sát của ông Hinh, "sóng" của nhóm cổ phiếu vốn hóa vừa và nhỏ thường không kéo dài. Nhóm cổ phiếu vốn hóa vừa và nhỏ thường có quy mô bé, vốn hóa thấp và có rủi ro cao hơn so với nhóm cổ phiếu vốn hóa lớn. Do đó, đây không phải là lựa chọn đầu tư lâu dài của các nhà đầu tư tổ chức, quỹ đầu tư lớn mà là lựa chọn thay thế của dòng tiền trong bối cảnh thị trường đang không rõ xu hướng giai đoạn hiện tại. Tuy nhiên, khi thị trường quay trở lại xu hướng tăng rõ nét trong thời gian tới thì dòng tiền thông minh sẽ lại ưu tiên tìm đến nhóm vốn hóa lớn, doanh nghiệp đầu ngành với thanh khoản cao để tận dụng đà tăng của thị trường. Do vậy, dòng tiền vào nhóm vốn hóa vừa và nhỏ sẽ mang tính ngắn hạn, vào nhanh những rút ra cũng nhanh nên nhà đầu tư cần đặc biệt lưu ý.

Trong khi đó, nhóm cổ phiếu bluechip được cho là cần thêm thời gian tích lũy sau giai đoạn tăng mạnh trong quý II. Do đó, khó có thể kỳ vọng thị trường sẽ bứt phá tăng mạnh trong ngắn hạn do thiếu vắng lực đẩy từ nhóm cổ phiếu vốn hóa lớn.

Nhà đầu tư nên làm gì?

Về lời khuyên đến nhà đầu tư, chuyên gia đến từ VNDirect cho biết, thị trường chứng khoán thường phản ánh trước diễn biến vĩ mô, triển vọng kinh doanh trước đó từ 1-2 quý, do đó nhà đầu tư nên hướng đến tầm nhìn xa hơn trong trung hạn thay vì quá chú tâm đến những sự kiện ở thời điểm hiện tại.

Ở thời điểm hiện tại, định giá của TTCK Việt Nam đã về mức hấp dẫn trong dài hạn với P/E forward 2021 của chỉ số VN-Index ở mức khoảng 16,4 lần tương đương mức P/E bình quân 3 năm. Bên cạnh đó, VNDirect duy trì đánh giá tích cực đối với triển vọng tăng trưởng lợi nhuận của nhóm doanh nghiệp niêm yết trong giai đoạn 2022-2023 với dự phóng EPS của các công ty niêm yết trên HoSE tăng trưởng ở mức 21%/18%.

Do đó, ông Hinh cho rằng đây là thời điểm thích hợp để nhà đầu tư bắt đầu lựa chọn cổ phiếu và xây dựng danh mục đầu tư cho năm 2022. Nhà đầu tư có thể ưa tiên tích lũy những cổ phiếu đầu ngành trong những ngành được kỳ vọng sẽ phục hồi mạnh sau khi dịch bệnh được đẩy lùi như bất động sản nhà ở và bất động sản khu công nghiệp, logistics, cảng biển, các công ty có thế mạnh xuất khẩu trong ngành dệt may, thủy sản, hay những doanh nghiệp được hưởng lợi từ xu thế phát triển cơ sở hạ tầng giao thông và năng lượng trong thời gian sắp tới.

Bình An

NDH