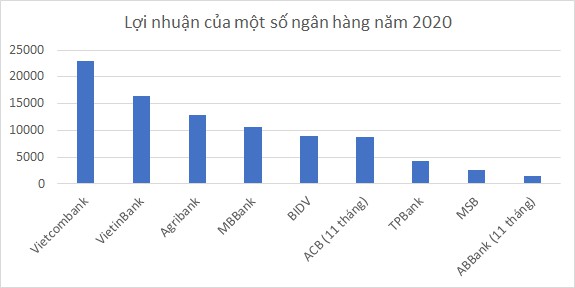

Bức tranh lợi nhuận ngân hàng năm 2020 đang dần lộ diện và gây không ít bất ngờ. Trong 7 ngân hàng đã công bố kết quả kinh doanh cả năm, chỉ BIDV và Agribank ghi nhận lợi nhuận sụt giảm nhẹ, số còn lại vẫn duy trì tăng trưởng dương.

Đơn vị: tỷ đồng

Trong đó, MSB là ngân hàng có tăng trưởng lợi tới 94% so với năm 2019, ước đạt 2.500 tỷ đồng, hoàn thành 174% kế hoạch đặt ra. VietinBank cũng báo lãi trước thuế tăng hơn 40%, đạt hơn 16.400 tỷ đồng.

Vietcombank duy trì được mức lợi nhuận tương đương như năm ngoái, ước khoảng 23.000 tỷ đồng - vẫn là quán quân của ngành. MB có lợi nhuận tăng nhẹ 6,5% đạt gần 10.700 tỷ đồng; TPBank thì tăng 11% so với năm trước và vượt gần 8% so với kế hoạch.

Lãi lớn từ hoạt động phi tín dụng

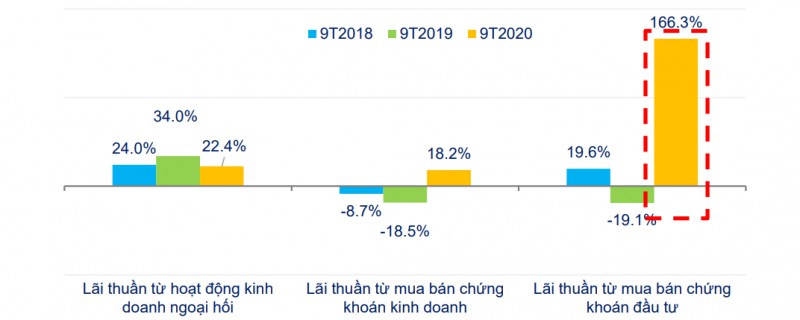

Thu nhập từ các mảng hoạt động phi tín dụng là động lực tăng trưởng chính của nhiều ngân hàng trong năm nay, đặc biệt ở hoạt động đầu tư chứng khoán, hoạt động dịch vụ.

VietinBank cho biết, lợi nhuận ngân hàng tăng trong năm 2020 chủ yếu nhờ tiết giảm chi phí hoạt động và tăng thu hoạt động ngoài lãi. Cụ thể, thu nhập ngoài lãi của nhà băng này tăng tới 35,2% so với năm 2019 giúp tỷ trọng thu ngoài lãi trên tổng thu nhập hoạt động tăng từ 16,5% lên gần 20,1%. Trong đó lợi nhuận từ hoạt động kinh doanh vốn tăng đột biến 70%, thu thuần dịch vụ tăng gần 12%, thu nhập từ kinh doanh ngoại tệ tăng 24%.

Tương tự tại Vietcombank, thu nhập từ phi tín dụng của nhà băng này chiếm tỷ trọng 49,8% trong tổng doanh thu năm 2020, tăng 10,7% so với năm 2019. Trong đó, thu thuần từ hoạt động kinh doanh vốn và đầu tư chiếm 21,1%; Thu thuần dịch vụ và thu khác chiếm 28,6% thu nhập HĐKD và tăng 6,0 điểm % so với năm 2019. Thu nhập từ dịch vụ Bancas đạt 1.873 tỷ đồng đóng góp 18,1% trong thu dịch vụ.

Trước đó, trong 9 tháng đầu năm 2020, theo thống kê của Fiin Group, lãi thuần từ hoạt động dịch vụ của 26 ngân hàng trong 9 tháng đầu năm tăng 17,5% so với cùng kỳ. Lãi thuần từ hoạt động khác tăng 17,8%, trong đó từ mua bán chứng khoán đầu tư tăng tới 166% so với cùng kỳ năm 2020, có những ngân hàng tăng hàng chục lần như ACB, VIB,…

Tăng trưởng của các hoạt động kinh doanh phi tín dụng của 26 ngân hàng. Nguồn: Fiin Group

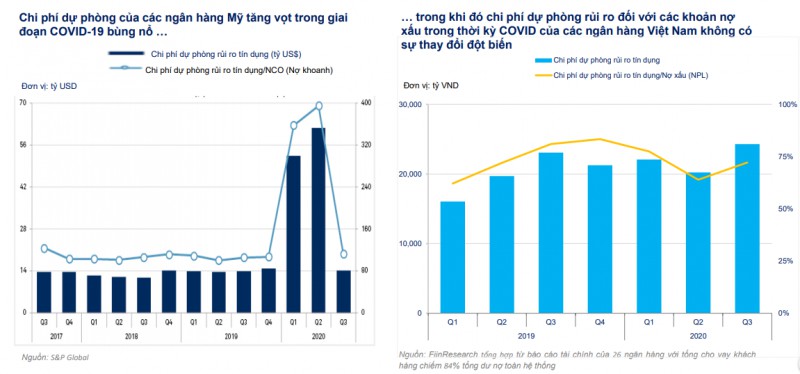

Chi phí dự phòng không thay đổi đột biến

Có thể nói, nợ xấu là vấn đề mà các ngân hàng lo lắng nhất khi dịch Covid-19 bất ngờ ập đến và gây những tác động khó lường tới nền kinh tế. Bởi vậy, hồi đầu năm, nhiều dự báo cho rằng, trích lập dự phòng các ngân hàng sẽ tăng mạnh trong năm nay, tuy giúp họ tăng bộ đệm chống đỡ rủi ro nhưng mặt khác lại "ăn mòn" mạnh vào lợi nhuận.

Tuy nhiên, dữ liệu của Fiin Group từ 26 ngân hàng trong 9 tháng đầu năm cho thấy chi phí dự phòng rủi ro đối với các khoản nợ xấu trong thời kỳ Covid-19 của các ngân hàng Việt Nam không có sự thay đổi đột biến. Trong khi đó, chi phí dự phòng của các ngân hàng Mỹ đã tăng vọt trong giai đoạn Covid-19 bùng nổ, thậm chí tăng theo cấp số nhân.

Sở dĩ chi phí dự phòng không tăng đột biến là vì nợ xấu của nhiều nhà băng cũng không tăng mạnh trong năm nay, nhiều khoản nợ quá hạn do ảnh hưởng bởi Covid-19 đã được nhà băng cơ cấu lại theo Thông tư 01. Một số nhà băng như Vietcombank, VietinBank còn ghi nhận tỷ lệ nợ xấu sụt giảm mạnh so với cuối năm 2019, đưa xuống dưới mức 1%.

Trong khi đó, các khoản nợ tái cơ cấu là con số không nhỏ- có nguy cơ trở thành nợ xấu khi hết chính sách hỗ trợ cũng chưa phải trích lập dự phòng. Theo NHNN, dư nợ bị ảnh hưởng do dịch Covid-19 là khoảng 2,3 triệu tỷ đồng, chiếm gần 26% tổng dư nợ toàn hệ thống; khoảng 270.000 khách hàng với dư nợ gần 355.000 tỷ đồng đã được cơ cấu lại thời hạn trả nợ.

Đáng chú ý, theo thông tin từ VnExpress, bà Trịnh Phong Lan, Phó Vụ trưởng Tài chính các ngân hàng và tổ chức tài chính (Bộ tài chính) cho biết, dự kiến sắp tới Ngân hàng Nhà nước sẽ yêu cầu các ngân hàng thương mại phải trích lập dự phòng cho nợ tái cơ cấu vì Covid-19. Nếu phải trích lập đủ dự phòng cho các khoản nợ tái cơ cấu, lợi nhuận của nhiều nhà băng sẽ bị bào mòn mạnh trong những năm sắp tới, đặc biệt là ở những ngân hàng có số dư nợ tái cơ cấu cao.

Lãi suất cho vay chưa giảm mạnh như lãi suất huy động

Năm 2020, toàn hệ thống ngân hàng, trong đó đi đầu là các ngân hàng thương mại nhà nước đã nỗ lực tạo điều kiện giúp người dân và doanh nghiệp tiếp cận tín dụng dễ dàng hơn bằng việc giảm lãi suất cho vay, giảm phí dịch vụ và điều chỉnh tiêu chuẩn tín dụng.

Tuy nhiên, phải thừa nhận thực tế rằng mức giảm của lãi suất cho vay chưa tương xứng với mức giảm của lãi suất huy động. Theo đó, biên lãi ròng (NIM) của ngân hàng thậm chí còn được cải thiện từ nửa cuối năm 2020. Thu nhập lãi thuần của nhiều nhà băng vẫn có tăng trưởng dương so với năm 2019.

Tại hội nghị tổng kết năm của một nhà băng, Phó thống đốc Ngân hàng Nhà nước Đào Minh Tú cho rằng năm qua, một số ngân hàng tung gói tín dụng nọ kia nhưng thực chất chỉ là hô hào mạnh còn triển khai lại rất mờ nhạt. Một số ngân hàng vẫn giữ nguyên lãi suất cũ với các khoản vay trung dài hạn chưa đến kỳ trả nợ khiến nhiều người dân phải đi vay với lãi cao. Chênh lệch lãi suất huy động và cho vay lớn khi lãi suất huy động bình quân chỉ 3-5% nhưng có những khoản vay vẫn treo lãi suất 9-10%.

Phó thống đốc cũng khẳng định, lãi suất tiết kiệm hiện thấp kỷ lục là cơ hội giảm lãi vay hỗ trợ doanh nghiệp, không phải lúc để ngân hàng hưởng lợi.

Theo ước tính từ Công ty Chứng khoán KB Việt Nam, mặt bằng lãi suất huy động đã giảm mạnh nửa cuối năm 2020, với mức giảm 1,5-3%/năm cho các kỳ hạn. Trong khi đó, lãi suất cho vay giảm nhẹ hơn nhiều, khoảng 0,5-1%/năm và chủ yếu do yêu cầu giảm từ NHNN nhằm hỗ trợ doanh nghiệp gặp khó khăn sau dịch.

Ngân hàng lãi lớn cũng đặt ra câu hỏi, phải chăng các nhà băng chưa đồng hành đủ cùng khách hàng của mình trong giai đoạn khó khăn?

Tại Hội nghị tổng kết ngành ngân hàng, Thủ tướng Nguyễn Xuân Phúc cho rằng mặc dù NHNN và các tổ chức tín dụng đã rất nỗ lực trong điều chỉnh giảm lãi suất cho vay, nhưng vẫn chưa đáp ứng được kỳ vọng của doanh nghiệp và người dân, đặc biệt là đối với lãi suất các khoản cho vay cũ, lãi suất trung dài hạn. Nhiều ngân hàng thương mại có lợi nhuận khá lớn, coi lợi nhuận là tối đa.

Năm 2021, Ngân hàng Nhà nước cũng nhấn mạnh yêu cầu các ngân hàng thương mại xây dựng kế hoạch kinh doanh cho năm 2021 phù hợp với định hướng, mục tiêu điều hành chính sách tiền tệ, tín dụng, tiếp tục tiết giảm chi phí hoạt động, giảm chỉ tiêu lợi nhuận để có điều kiện giảm lãi suất cho vay đối với doanh nghiệp và người dân, nhất là đối với các khoản cho vay cũ, cho vay trung dài hạn.

Theo Doanh nghiệp và Tiếp thị