Ngân hàng hiện là ngành có tỉ trọng vốn hóa lớn nhất ở thị trường chứng khoán chứng khoán Việt Nam. Do đó, những biến động giá của nhóm này cũng ảnh hưởng lớn đến diễn biến chung của thị trường. 6 tháng đầu năm, thị trường chứng khoán Việt Nam đã tăng trưởng mạnh mẽ với gần 28% đối với chỉ số VN-Index. Đóng góp vào đà tăng của thị trường chứng khoán không thể thiếu nhóm cổ phiếu ngân hàng. Phần lớn các cổ phiếu thuộc nhóm này đã tăng giá mạnh, bình quân hơn 33%.

Tuy nhiên, kể từ đầu tháng 6/2021, đà tăng của nhóm cổ phiếu ngân hàng đã bắt đầu chững lại khi nhà đầu tư cho rằng kết quả kinh doanh quý II/2021 của các ngân hàng đã đạt đỉnh và đã được phản ánh vào thị giá. Với đà tăng mạnh trong những tháng đầu năm 2021, việc lựa chọn cổ phiếu ngân hàng cũng trở nên chọn lọc hơn khi rủi ro nợ xấu ngày càng bộc lộ rõ.

|

Theo số liệu từ Công ty Chứng khoán VNDirect, lợi nhuận quý II/2021 của ngành ngân hàng đạt mức tăng trưởng 34,1% so với cùng kỳ năm 2020, giảm tốc so với đà tăng 79% của quý I/2021. Lý do là các ngân hàng lớn (Vietcombank, VietinBank) bất ngờ công bố lợi nhuận sụt giảm vì chi phí dự phòng. Trong khi đó kết quả kinh doanh của nhóm ngân hàng chủ yếu được hỗ trợ bởi kết quả kinh doanh khá tích cực của nhóm các ngân hàng tư nhân như Techcombank (TCB), MBBank (MBB) và Sacombank (STB) khi đều tăng trưởng lợi nhuận sau thuế trên 50% trong nửa đầu năm 2021.

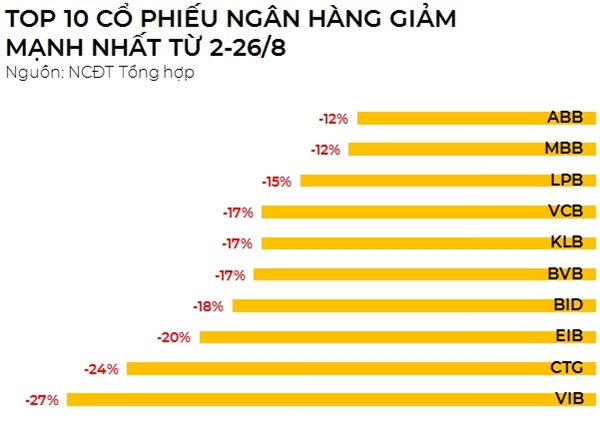

Có lẽ vì những rủi ro đang dần lộ rõ nên trong thời gian qua, cổ phiếu ngân hàng liên tục có những diễn biến tiêu cực. Từ đầu tháng 7 đến hết phiên giao dịch 26/8, gần như toàn bộ cổ phiếu ngành ngân hàng đều giảm ghi nhận mức giảm trên 10%. Trong đó, ghi nhận mức giảm mạnh nhất so với mặt bằng chung của ngành là cổ phiếu VIB của Ngân hàng TMCP Quốc tế Việt Nam với mức giảm hơn 27% từ đầu tháng 7 đến nay (26/8). Các cổ phiếu như CTG của Ngân hàng VietinBank hay cổ phiếu EIB của Ngân hàng Eximbank cũng ghi nhận mức giảm lần lượt 24% và 20%.

|

| Nguồn: VDSC. |

Liên quan đến việc trích lập dự phòng, Công ty Chứng khoán Rồng Việt (VDSC) cho rằng chi phí trích lập dự phòng của các ngân hàng tăng chậm trong quý I/2021 do lựa chọn phân bổ dự phòng tại một số ngân hàng, trước khi tăng mạnh trong quý II/2021 tại các ngân hàng lớn.

Với nền trích lập dự phòng cao và việc đã tất toán trái phiếu VAMC tại vài ngân hàng, chính sách trích lập chặt chẽ trong quý II/2021 tại BIDV, VietinBank, ACB cùng với khẩu vị thận trọng tại Techcombank, Vietcombank, MBBank, chi phí dự phòng sẽ được kiểm soát trong trường hợp cơ sở, từ đó, trở thành động lực tăng trưởng trong 6 tháng cuối năm. Chi phí tín dụng có thể dần quay về mức năm 2020. Nếu chi phí trích lập dự phòng đi ngang trong 6 tháng cuối năm, tăng trưởng so với cùng kỳ sẽ khoảng 12%. Nếu chi phí tín dụng giảm, chi phí dự phòng có thể ở mức một chữ số.

VDSC cho rằng, mảng tài chính tiêu dùng sẽ chịu tác động xấu hơn khi nhóm thu nhập thấp có nguồn lực dự trữ hạn chế để sử dụng trong thời gian giãn cách. Các ngân hàng có tỉ lệ hình thành nợ xấu cao, chi phí tín dụng trung bình, nợ tái cơ cấu lớn và tăng trưởng tổng tài sản sẽ dễ chịu tác động và nhạy cảm hơn với các cú sốc như VPBank, BIDV.

Nhóm trích lập dự phòng sớm cho nợ tái cơ cấu sẽ có dư địa để đối phó với rủi ro tín dụng gia tăng, như ACB. Nhóm ngân hàng thận trọng với diễn biến dịch, có khả năng tài chính để hấp thụ chi phí tín dụng đột biến, và nền tỉ lệ hình thành nợ xấu thấp được kỳ vọng sẽ có dư địa tốt trong nửa cuối năm 2021 như Vietcombank và Techcombank.

Kim Anh

nhipcaudautu