Các chuyên gia phân tích từ Công ty Chứng khoán SSI vừa công bố báo cáo phân tích ngành ngân hàng với điểm nhấn nâng khuyến nghị từ trung lập lên khả quan với ngành này năm 2022.

Cổ phiếu của ngành ngân hàng tăng bình quân 36,6% trong năm 2021, cao hơn 2,8% so với chỉ số VN-Index. Các cổ phiếu có hiệu suất cao nhất bao gồm SSB, TPB, LPB, MSB và VPB, với mức tăng giá trên 90% so với đầu năm. Các cổ phiếu tăng khoảng 50%-90% bao gồm MBB, TCB, STB, OCB, VIB và SHB. Các ngân hàng thương mại nhà nước có mức tăng giá kém khả quan trong năm 2021.

Quý 4 tín dụng tăng ròng 450.000 tỷ, năm 2022 dự báo tăng 14-15%

Báo cáo cho hay, năm 2022, tăng trưởng tổng thu nhập hoạt động được hỗ trợ bởi tăng trưởng tín dụng mạnh hơn và triển vọng tươi sáng từ các dịch vụ thu phí.

Tăng trưởng tín dụng dự kiến sẽ mạnh hơn năm 2021 xuất phát từ cả phía cung và cầu. Nhu cầu tín dụng, đặc biệt là từ các khách hàng doanh nghiệp khá mạnh trong quý 4/2021, khi các hoạt động kinh doanh bắt đầu gia tăng trở lại sau thời gian giãn cách xã hội.

"Chúng tôi ước tính tổng tín dụng tăng ròng khoảng 450 nghìn tỷ đồng riêng trong quý 4/2021 (so với 724 nghìn tỷ đồng trong 3 quý đầu năm 2021). Đà tăng trưởng này sẽ tiếp tục duy trì trong 2022. Nhu cầu vay cũng lan toả đến mảng bán lẻ cùng với đà hồi phục của nền kinh tế", báo cáo của SSI nhận định.

Về phía cung, các chỉ tiêu an toàn vốn tại TPB và VPB tăng lên sau đợt phát hành riêng lẻ và thoái vốn công ty con trong năm 2021. BID, VCB, MBB, VPB, OCB, LPB, SHB, MSB và HDB cũng có thể cải thiện vị thế vốn nếu kế hoạch phát hành riêng lẻ và/hoặc phát hành trái phiếu chuyển đổi thành công trong năm 2022. Do đó, SSI ước tính tăng trưởng tín dụng năm 2022 dao động trong khoảng 14% -15%, cao hơn năm 2021. Tuy nhiên, cơ cấu tín dụng có thể được điều chỉnh do việc phát hành trái phiếu doanh nghiệp có thể giảm với sự quản lý chặt chẽ hơn.

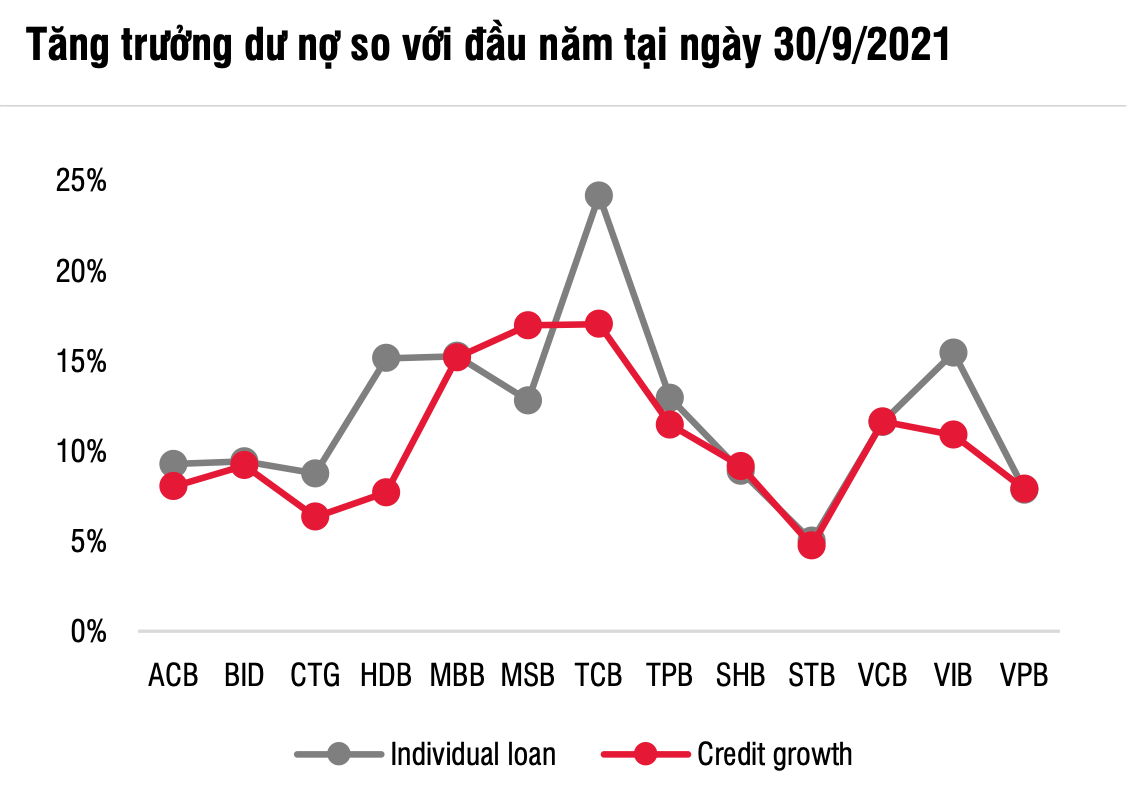

TCB có tăng trưởng dư nợ lớn nhất so với các ngân hàng được liệt kê

Để hỗ trợ tăng trưởng kinh tế, SSI cho rằng, Ngân hàng Nhà nước sẽ duy trì quan điểm chính sách tiền tệ phù hợp trong năm 2022, với lãi suất có thể sẽ biến động trong biên độ hẹp nếu không có áp lực lạm phát bất ngờ (CPI năm 2022 là 4%). Do lãi suất huy động kỳ hạn 6 tháng dưới 4% và lãi suất huy động kỳ hạn 12 tháng dao động trong khoảng 4,4% -5,0% tại ngân hàng thương mại nhà nước và 4,5% -5,2% tại ngân hàng thương mại cổ phần, SSI ước tính lãi suất huy động sẽ tăng khoảng 20-25 bps trong năm 2022 tại các ngân hàng lớn. Mức độ tăng lãi suất sẽ cao hơn tại các ngân hàng cấp 3 vốn có bảng cân đối kế toán kém lành mạnh hơn và tệp khách hàng gửi tiền yếu hơn nhiều.

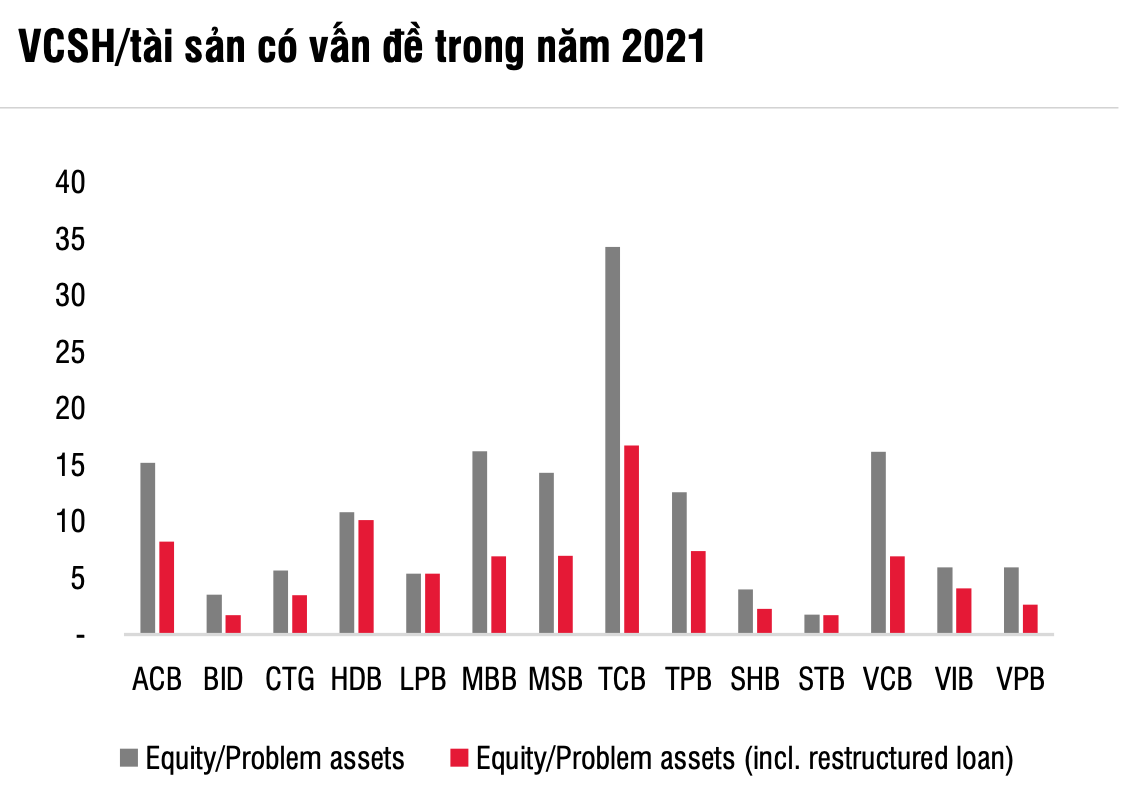

Rủi ro nợ xấu đã phản ánh vào giá cổ phiếu

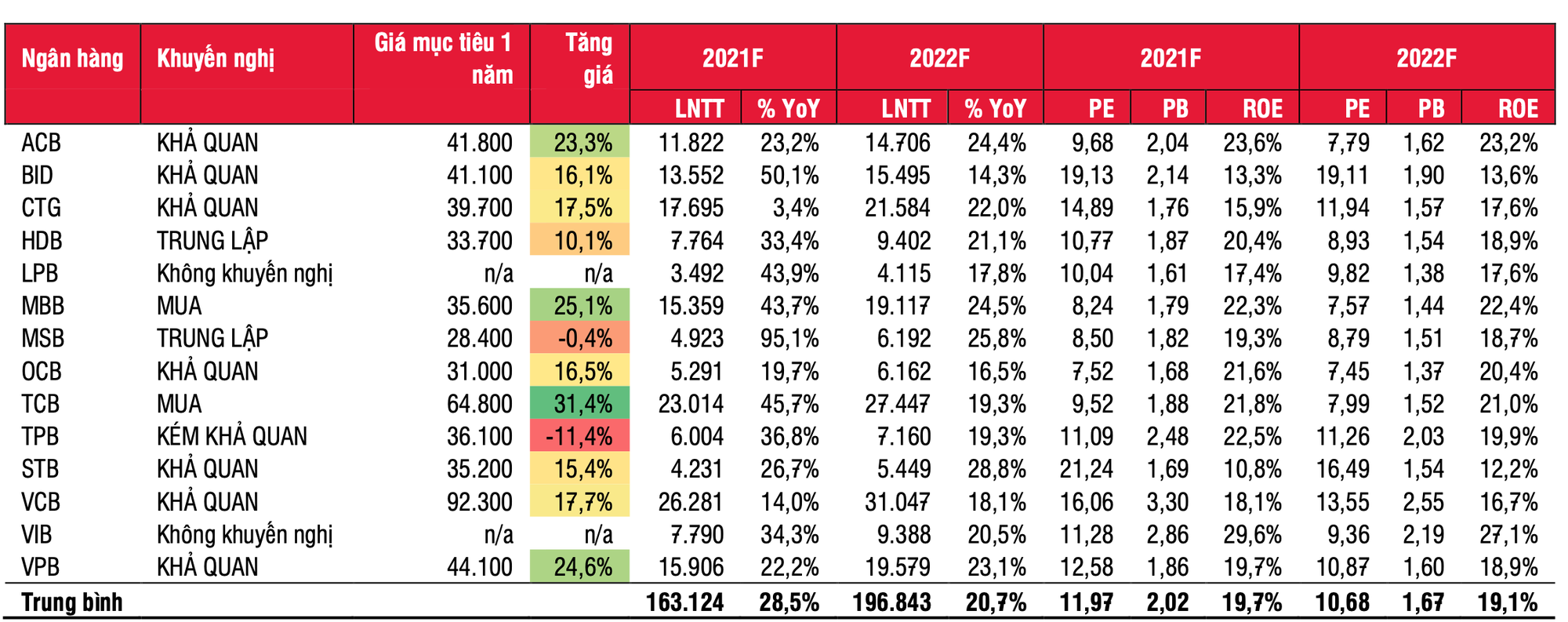

Các chuyên gia phân tích của SSI cũng nâng khuyến nghị ngành ngân hàng lên khả quan. Triển vọng tăng trưởng lợi nhuận khác biệt giữa hai nửa đầu năm và cuối năm 2022. Lợi nhuận trước thuế ước tính trong năm 2022 trung bình của các ngân hàng là 21% so với năm trước, cao hơn mức tăng trưởng 13% của 96 công ty trong phạm vi nghiên cứu của SSI.

Ước tính này không bao gồm thu nhập bất thường tiềm năng từ phí bancassurance và thoái vốn công ty con của CTG, HDB, TCB, VPB, MBB, và STB. Các ngân hàng TMCP tư nhân ước tính đạt tăng trưởng lợi nhuận trước thuế (+22% YoY) cao hơn so với ngân hàng thương mại cổ phần quốc doanh (+19% YoY), do triển vọng tăng trưởng tín dụng tươi sáng hơn. Do mức so sánh cao trong 6 tháng năm 2021, SSI cho rằng tăng trưởng lợi nhuận sẽ ở mức khiêm tốn so với cùng kỳ tại các ngân hàng trong nửa đầu năm. Tăng trưởng ước tính mạnh hơn bắt đầu từ quý 2/2022 đối với CTG, MBB và VCB, từ quý 3/2022 đối với các ngân hàng khác trong phạm vi nghiên cứu.

Quan ngại về rủi ro nợ xấu và tăng trưởng lợi nhuận chậm lại trong 6 tháng năm 2022 các chuyên gia của SSI cho rằng điều này đã phản ánh một phần vào giá cổ phiếu. Mặc dù định giá đã quay về mức hợp lý hợp lý hơn sau mức đỉnh hồi tháng 7/2021 (PB dự phóng 1,8x), PB 2022 các ngân hàng trong phạm vi nghiên cứu hiện ở mức 1,6x, vẫn cao hơn so với mức trung bình lịch sử.

"Chúng tôi cho rằng việc điều chỉnh giảm phản ánh rủi ro nợ xấu chưa rõ ràng và triển vọng kém khả quan hơn của nửa cuối năm so với nửa đầu năm 2021. Trong khi đó, phần bù cao hơn so với trung bình lịch sử là trả cho năng lực tài chính, khả năng phục hồi và ROE tốt hơn so với chu kỳ tín dụng trước đây. ROE 2022 đối với các ngân hàng trong phạm vi nghiên cứu ước tính đạt 19% so với 10,5% -18% trong giai đoạn 2015-2020", báo cáo nêu.

Định giá hiện tại chưa phản ánh hết tăng trưởng khiêm tốn trong 6 tháng năm 2022, theo quan điểm của SSI, và điều này có thể tạo cơ hội cho nhà đầu tư mua cổ phiếu ngân hàng tốt ở mức giá hấp dẫn trong thời gian này. Kết quả ngành ước tính mạnh hơn vào nửa cuối năm theo đà phục hồi kinh tế và so với mức thấp trong nửa cuối năm 2021.

"Chúng tôi điều chỉnh đánh giá ngành từ Trung lập lên Khả quan, đặc biệt cho nửa cuối năm 2022", các chuyên gia phân tích của SSI nêu.

Tuy nhiên, SSI cũng cho rằng có nhiều rủi ro tiềm ẩn ảnh hưởng đến ngành ngân hàng đó là dịch bệnh Covid-19 bùng phát và các đợt giãn cách xã hội kéo dài có thể làm tăng nợ xấu mới hình thành, cũng như tăng chi phí tín dụng.

Thứ hai, rủi ro từ bong bóng bất động sản, giá nhà đất đã tăng đáng kể trong những năm gần đây, và hiện nay khả năng thị trường bất động sản đã phát triển quá nóng cũng ở mức cao hơn.

Rủi ro lạm phát có thể khiến lãi suất tiền gửi tăng cao hơn dự kiến. Giải pháp hồi sinh ngân hàng "0 đồng" với sự tham gia/ hỗ trợ của các ngân hàng lớn. cói Cấp bù lãi suất nếu được thiết kế và triển khai không phù hợp.

Các cổ phiếu nhà băng yêu thích

SSI cho rằng cơ hội đầu tư tại VCB với yếu tố cơ bản mạnh, định giá đang ở mức thấp hơn trung bình 4 năm (PB dự phóng là 2,56x so với 3,07x), và kế hoạch tăng vốn có thể sẽ được khởi động lại trong 2022.

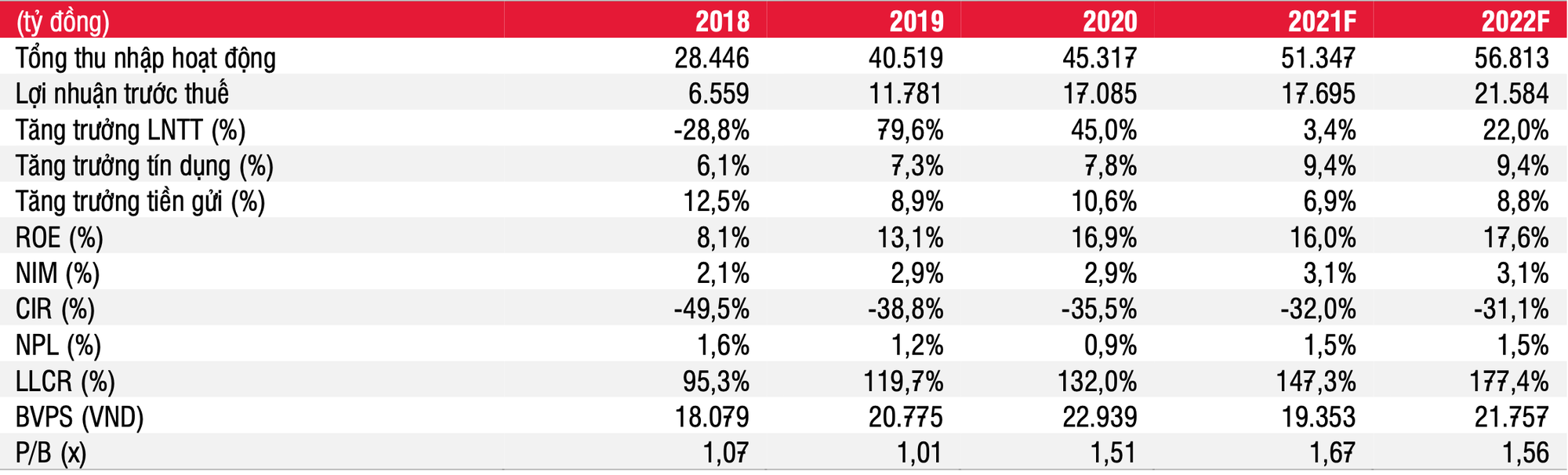

Một cổ phiếu nhà băng yêu thích của SSI cho năm 2022 - CTG

Một cổ phiếu khác được chọn đó là CTG nhờ tích cực xử lý nợ xấu trong 2021, trong khi thu nhập bất thường có thể hỗ trợ tăng trưởng lợi nhuận và các chỉ tiêu an toàn vốn trong năm 2022. STB cũng là một cơ hội hấp dẫn nếu việc bán cổ phiếu STB cầm cố tại VAMC hoàn tất. Nếu thương vụ thành công, STB có thể hoàn thành kế hoạch tái cấu trúc sớm hơn dự kiến và có sự phục hồi lợi nhuận ấn tượng từ 2023. Với những động lực rõ ràng này, các ngân hàng này có thể có diễn biến khả quan ngay trong nửa đầu 2022.

Trong khi đó, sau khi hết hạn tái cơ cấu nợ theo Thông tư 14 và bức tranh nợ xấu thực sự rõ ràng hơn, SSI cho rằng các ngân hàng có chất lượng tài sản tốt và dự phòng rủi ro tín dụng mạnh như TCB, MBB và ACB sẽ là lựa chọn hàng đầu.

Phân tích và dự phóng tài chính của SSI cho một số ngân hàng

Theo Nhịp sống kinh tế