Cố ý làm trái hướng dẫn?

Theo báo cáo hợp nhất quý I/2023 của Ngân hàng TMCP Nam Á (Nam Á Bank), chỉ trong 3 tháng đầu năm, nợ nhóm 3, 4 và 5 đã tăng 60% so với con số công bố cuối năm 2022, tức lên đến gần 2.581 tỷ đồng. Như vậy, so với tổng dư nợ cùng thời điểm, tỷ lệ nợ xấu của ngân hàng này là 2,01%.

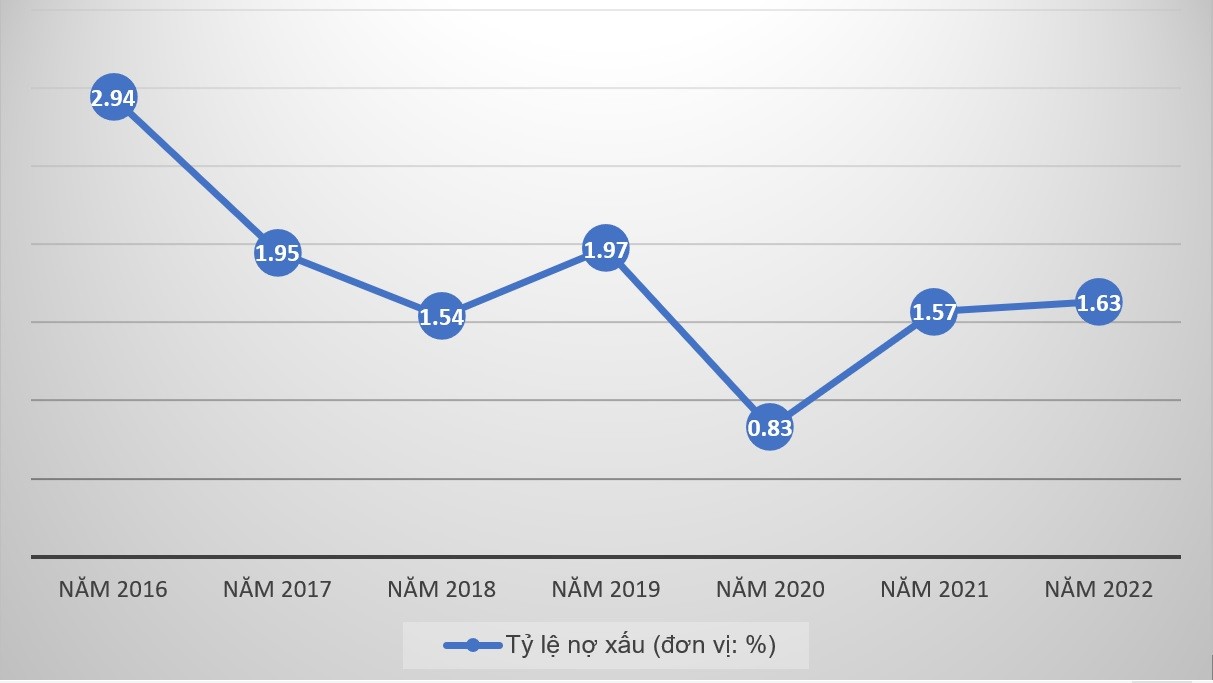

Nhìn về những dữ liệu xa hơn, tỷ lệ nợ xấu luôn dưới 3%. Cụ thể, trong giai đoạn từ 2016 – 2022, tỷ lệ thời điểm cao nhất cũng chỉ 2,94%, tức luôn trong ngưỡng an toàn.

Tỷ lệ nợ xấu Nam Á Bank công bố chưa phản ánh đúng thực chất chất lượng tín dụng của đơn vị này. (Nguồn số liệu: BCTN các năm 2016 – 2022)

Tỷ lệ nợ xấu Nam Á Bank công bố chưa phản ánh đúng thực chất chất lượng tín dụng của đơn vị này. (Nguồn số liệu: BCTN các năm 2016 – 2022)

Tuy nhiên, nếu nhìn vào các chỉ số tài chính trên báo cáo kiểm toán hợp nhất 2020 của Nam Á Bank, dư nợ xấu ghi nhận vào thời điểm cuối năm tài chính là gần 744 tỷ đồng trên tổng dư nợ 89.172 tỷ đồng, tức tỷ lệ nợ xấu ở mức 0,83%. Điều này có nghĩa dư nợ xấu đã giảm mạnh đến hơn 44% so với năm 2019.

Điểm bất thường là tại phần thuyết minh, đơn vị nêu rõ từ ngày 13/3/2020, đơn vị đã áp dụng Thông tư số 01/2020/TT-NHNN do NHNHVN ban hành quy định về việc cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng do dịch Covid-19.

Theo đó, đối với các khách hàng có các khoản nợ phát sinh nghĩa vụ trả nợ gốc và/hoặc lãi trong khoảng thời gian từ 23/1/2020 đến ngày liền kề sau 3 tháng kể từ ngày Thủ tướng Chính phủ công bố hết dịch Covid-19, và các khách hàng này không có khả năng trả nợ đúng hạn nợ gốc và/hoặc lãi theo hợp đồng, Nam Á Bank được phép cơ cấu lại thời gian trả nợ mà vẫn giữ nguyên nhóm nợ như đã phân loại tại thời điểm gần nhất trước ngày 23/1/2020.

Đồng thời, liên quan đến vấn đề nợ xấu ngân hàng giai đoạn 2016 – 2020, nội dung báo cáo kiểm toán Nhà nước vừa gửi Quốc hội đã chỉ ra rằng, nếu tính toán, xác định và phân loại lại các khoản nợ rủi ro cao như nợ cơ cấu, trái phiếu doanh nghiệp tiềm ẩn nợ xấu và các khoản thu khó đòi,… theo đúng hướng dẫn của Ngân hàng Nhà nước, thì Nam Á Bank không đạt được mục tiêu kiểm soát nợ xấu dưới 3% như con số mà các báo cáo kiểm toán của đơn vị này phản ánh.

Như vậy, tỷ lệ nợ xấu mà Nam Á Bank công bố chưa phản ánh đúng thực chất chất lượng tín dụng của đơn vị này.

Thay kèo đổi cột, “làm đẹp” tỷ lệ nợ xấu

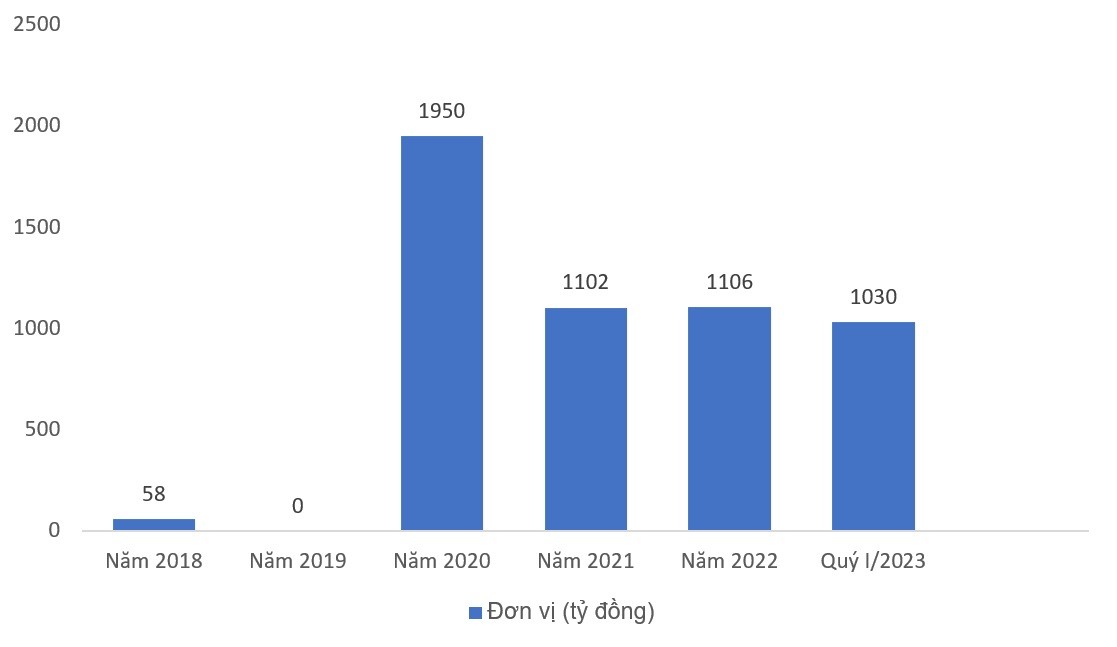

Cũng từ báo cáo kiểm toán 2020, các chỉ số cho thấy, số dư nợ xấu sụt giảm bất thường tương quan với sự gia tăng mạnh trái phiếu đặc biệt mua từ VAMC lên đến 1.950 tỷ đồng. Đây chính là khoản nợ Nam Á Bank đã bán cho VAMC với tổng số dư nợ gốc hơn 2.233 tỷ đồng và số dư dự phòng đã được trích lập của khoản nợ này trước khi bán là hơn 283 tỷ đồng.

Trước đó, trong năm 2019, Nam Á Bank đã mua lại các khoản nợ đã bán cho VAMC với tổng giá trị nợ gốc là 181 tỷ đồng, tương ứng tổng mệnh giá trái phiếu VAMC là 168 tỷ đồng và đã sử dụng số tiền trích lập dự phòng xử lý rủi ro các khoản nợ được mua lại này, để xóa hoàn toàn số nợ xấu tại VAMC.

Như vậy, kể từ 2020, số dư trái phiếu đặc biệt VAMC mà đơn vị này nắm giữ đã trở lại vượt mốc nghìn tỷ, đồng thời duy trì “phong độ” cho đến cuối quý I/2023.

Biến động số dư nợ xấu của Nam Á Bank tại VAMC (Nguồn số liệu: BCTC hợp nhất kiểm toán 2018 – quý I/2023)

Biến động số dư nợ xấu của Nam Á Bank tại VAMC (Nguồn số liệu: BCTC hợp nhất kiểm toán 2018 – quý I/2023)

Cần biết thêm, VAMC mua nợ xấu thông qua hình thức phát hành trái phiếu với lãi suất 0% để hoán đổi và chính Nam Á Bank phải trích lập dự phòng cho số trái phiếu này. Đến kỳ đáo hạn, nếu VAMC vẫn không xử lý, không bán được nợ xấu, để trả tiền cho số trái phiếu Nam Á Bank đã mua thì khoản nợ được xử lý bằng chính số tiền Nam Á Bank trích lập dự phòng.

Như vậy, xét về bản chất, Nam Á Bank vẫn phải chịu trách nhiệm khoản nợ đã bán cho VAMC và đơn vị này chỉ thông qua VAMC để giãn nợ, đưa các khoản nợ xấu rời bảng cân đối kế toán, tạo ra những tỷ lệ nợ xấu đẹp…như mơ. Và sau đó, đơn vị này sẽ “làm sạch” nó bằng số tiền trích lập dự phòng.

Do đó, ngoài vai trò làm đẹp số liệu, phương thức này không thể giải quyết tận gốc vấn đề nợ xấu và Nam Á Bank vẫn phải gánh chịu tổn thất. Thực trạng đã đặt dấu hỏi về chất lượng tín dụng tại Nam Á Bank, khi tăng trưởng tín dụng cũng đồng thời gia tăng nợ xấu và tỷ lệ nợ xấu qua các năm liên tục được “làm đẹp” thông qua những “công cụ” đã được đề cập ở trên.